被相続人とは|相続人との違い・どこまでが相続人になる?

被相続人とは、亡くなった人のことです。

対して、相続人とは法律などで遺産を相続する権利がある人のことを指します。

この言葉は相続の場面でよく登場しますが、難しく聞こえるだけで意味はシンプルです。

この記事では、被相続人の概要や、相続人の範囲、被相続人との続柄の書き方などについて解説します。

目次

被相続人とは亡くなった人のこと

被相続人とは、亡くなった人のことです。

亡くなった人のことは一般的に故人と呼びますが、相続においては、被相続人と呼びます。

相続人とは遺産を相続する人

相続人とは、被相続人の遺産を受け継ぐ権利を持つ人のことです。

民法で、遺産を相続する権利を持つ人(親族)のことを、法定相続人と呼びます。

被相続人が遺言書で相続人を指定しない場合は、この法定相続人で遺産を分けます。

以下では、相続人(法定相続人)になる親族の範囲や優先順位、遺産の割合などについて解説します。

配偶者は常に相続人

被相続人に配偶者がいた場合、その配偶者は必ず相続人になります。

相続人となれる配偶者は、法律上婚姻関係にある配偶者のみで、内縁関係や事実婚、元配偶者などは法定相続人にはなれません。

相続においては、配偶者の取り分が多く、税制上の優遇も大きいです。

これは、被相続人が亡くなった後、配偶者が困窮しないためや、もともと被相続人の遺産は、夫婦の財産であり、それを築くために配偶者が寄与してきたと考えられているためです。

その他は被相続人との続柄で決まる

法定相続人には、相続できる優先順位(相続順位)が定められており、優先順位の高い相続人がいない場合に、相続権が次の優先順位に移ります。

法定相続人は、被相続人との続柄で、以下のように定められています。

| 常に相続人となる | 配偶者 |

| 第1順位 | 子ども(すでに亡くなっている場合は孫) |

| 第2順位 | 第1順位がいない場合は父母(すでに亡くなっている場合は祖父母) |

| 第3順位 | 第1順位・第2順位もいない場合は兄弟姉妹(すでに亡くなっている場合は甥と姪) |

配偶者は常に相続人となり、上記の順位の相続人と一緒に相続する形になります。

なお、被相続人の子どもがすでに亡くなっている場合、相続人の次の世代である孫に相続権が移ります。

相続人の次の世代である子どもに相続権が移る相続を代襲相続と言います。

代襲相続は、被相続人の子どもが亡くなっている場合、被相続人の相続人が兄弟であるものの、その兄弟が亡くなっている場合に発生します。

相続の優先順位と相続割合

民法では、法定相続人によって、相続できる割合が以下のとおり定められています(法定相続分)。

| 相続人の組み合わせ | 相続人 | 法定相続分 |

| 配偶者と子ども(第1順位) | 配偶者 | 半分 |

| 子ども | 遺産の半分を子ども全員で均等に分ける | |

| 配偶者と被相続人の父母(第2順位) | 配偶者 | 3分の2 |

| 父母 | 父母で3分の1を均等に分ける | |

| 配偶者と被相続人の兄弟姉妹(第3順位) | 配偶者 | 4分の3 |

| 兄弟姉妹 | 兄弟姉妹全体で4分の1を均等に分ける | |

| 配偶者のみ(他に相続人なし) | 全部 | |

原則として相続権がない人

相続人が親族のどこまでの範囲なのかは、民法で明確に定められています。対して、以下の人には原則として相続権がありません。

- 内縁関係・事実婚のパートナー

- 離婚した元配偶者

- 血縁関係がない・養子縁組をしていない再婚相手の連れ子

- 配偶者の親族

- いとこ

- 甥や姪の子ども

他にも、相続放棄をした相続人や、相続のために犯罪行為などを行い、相続人として欠格となった人も、相続人ではないと扱われます。

一方で、血縁関係がなくても、戸籍上で養子縁組をした相手や、被相続人が遺言で財産を譲ると指定した相手は、遺産を受け取ることができます。

相続人以外で相続できるケース

法定相続人でなくても、遺産を受け取れる場合がありますし、被相続人が指定した相手に遺産を贈ることも可能です。以下では、3つのケースを紹介します。

被相続人が遺贈した

遺贈とは、被相続人が遺言書を作成し、指定した相手に財産を譲渡することです。

被相続人が遺言書を作成しておくことで、親族や親族以外の好きな相手に、遺産の全て、もしくは一部を贈ることができます。

遺贈は法定相続人以外の人にも認められるため、友人や内縁の配偶者などが財産を受け取ることが可能です。

なお、法定相続分は民法で定められていますが、遺言書が存在する場合、相続人が全員遺言書の内容に反対しない限りは、基本的に遺言書の内容のとおりに遺産が分割されます。

ただし、遺言書の内容が不公平であれば、一部の相続人は、遺産を引き継いだ人に、法律に定められた割合を譲るように、求めることが可能です(遺留分)。

被相続人が生前贈与した

相続とは異なりますが、被相続人が生前に財産の一部を特定の人に贈与することも可能です。

ただし、贈与を受けた人は、一定額(基礎控除額)を超えると、贈与税がかかる点には注意が必要です。

他にも、生前であれば、家族信託という形で、家族に財産を管理してもらい、そのままの形で財産を譲ることもできます。

被相続人の特別縁故者が手続きをした

被相続人に法定相続人がおらず、被相続人の特別縁故者だと認められれば、遺産が受け取れることがあります。

特別縁故者とは、生前に生計を共にしていたり、療養看護に努めたり特別な関係があった人のことです。

例えば、内縁関係や事実婚のパートナーや、義理の娘や息子で介護に務めてきた人などが挙げられます。

被相続人が遺言書などを残さず亡くなっても、家庭裁判所が特別縁故者だと認めれば、遺産を受け取れる可能性があります。

相続人を調べるには?

被相続人が亡くなった場合は、被相続人の財産の他に、相続人が誰なのか調査、確定させる作業が必要です。

相続人の調査・確定をせずにいると、後から下記のような相続人が出てくる可能性があります。

- 愛人との間に認知した子どもがいた

- 実は離婚した配偶者との間に子どもがいた

- 他の人と養子縁組をしていた など

こうした相続人が出てくると、遺産の分割をやり直さなければなりません。

まさか自分のよく知る家族にそんな人がいるとはと思う人も少なくありません。

しかし、家族が知らなくても、認知した子どもや養子は戸籍に記録されます。

そのため、被相続人の戸籍を調べる必要があります。

被相続人の戸籍謄本で確認する

相続人を調べるには、まず被相続人の最新の戸籍(除籍謄本や改製原戸籍を含む)を取得する必要があります。

戸籍謄本(戸籍全部事項証明書)とは以下のような書類のことです。

戸籍には、出生から死亡するまでの身分の関係(出生、親子関係、結婚、死亡)などを登録し、証明するためのものです。

出生時は親の戸籍に居ますが、結婚すると配偶者と新しい戸籍に入ります。

戸籍謄本は、戸籍に登録されている全員を証明する書類です。そのため、認知した子どもなどがいれば記録されます。

一方、戸籍抄本とは、指定した人だけの記録が記載された戸籍のことです。

戸籍は被相続人の家族構成や親族関係を証明するもので、誰が法定相続人にあたるのかを確認できます。

出生から死亡までの戸籍謄本が必要

相続人を確定するためには、出生から死亡までの戸籍謄本が必要となり、戸籍が登録されている本籍地の市区町村役場で取得することになります。

例えば、生まれてから本籍を移していなければ、出生の戸籍が登録されている本籍地は出身地にあります。

出生から、別の場所で婚姻届を提出すれば、婚姻の記録が残った戸籍は婚姻届を提出した場所が本籍地となります。

相続で必要な戸籍と入手方法

相続人の調査で必要となる被相続人の戸籍謄本は、最寄りの市区町村役場の戸籍課で取得できます。

戸籍法が改正される2024年3月1日以前は、戸籍謄本は本籍地の役所でしか取得できませんでした。

そのため、まずは被相続人が亡くなった場所で戸籍謄本を取得し、戸籍謄本に記載されている前の本籍地を確認して取得しなければなりませんでした。

しかし、戸籍法が改正され戸籍謄本の広域交付が可能になってから、最寄りの市区町村役場で本籍地が異なる戸籍でも取得できるようになりました。

ただし、以下のように戸籍謄本の広域交付で取得できないケースもあるため、注意が必要です。

- コンピューター化されていない戸籍や戸籍抄本

- 戸籍の請求ができるのは、本人との関係が両親・配偶者・子ども・孫まで(兄弟は不可)

- 郵送や第三者による請求は不可 など

なお、戸籍謄本を取得すると、古い戸籍謄本である改製原戸籍や、除籍謄本も発行されます。

除籍謄本とは、結婚や転籍、死亡などによって、戸籍に記載されている人たちが除かれた誰も在籍していない戸籍のことです。

これらの取得には1通あたり、下記の発行手数料がかかります。

- 戸籍謄本:450円

- 改製原戸籍・除籍謄本:750円

さらに、相続人の中にすでに亡くなっている人がいる場合は、亡くなった相続人の戸籍の調査も必要となります。

例えば、被相続人の兄弟が相続人でも、兄弟が亡くなっている場合は代襲相続が発生し、その子どもである甥や姪が相続人となります。

この場合、亡くなった兄弟に他に子どもがいないかどうかなど確認が必要です。

参考:戸籍法の一部を改正する法律について(令和6年3月1日施行) – 法務省

法定相続一覧図の被相続人との続柄や関係の書き方

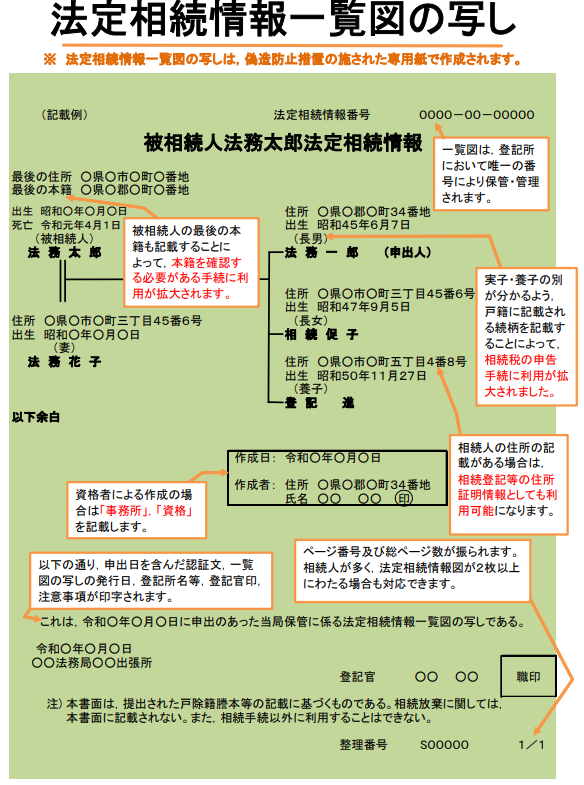

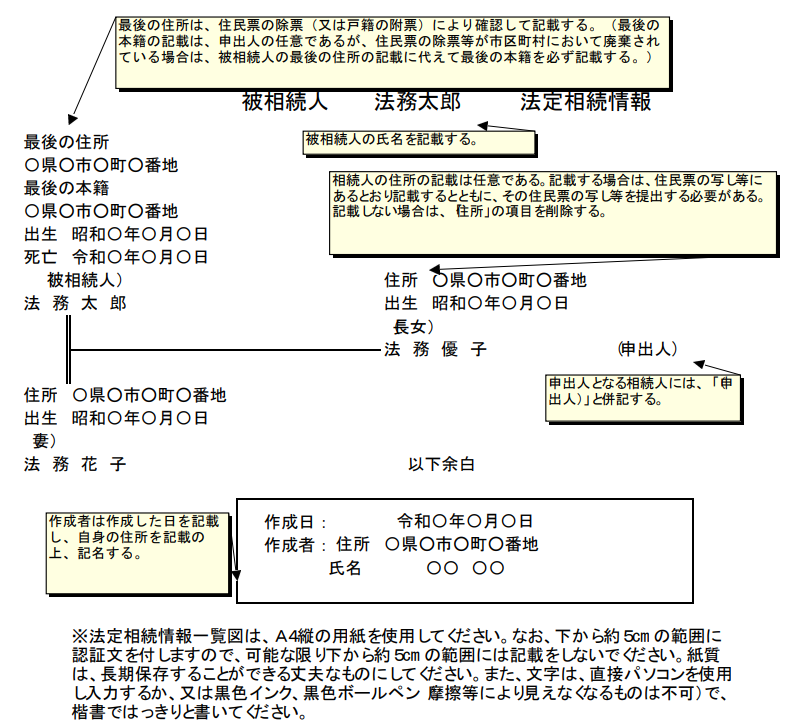

法定相続情報一覧図は、被相続人の口座の解約手続きや相続税の申告などで利用できる書面です。

2017年から法定相続情報証明制度が導入されるまでは、被相続人の戸籍謄本、相続人全員の戸籍謄本が必要でした。

相続関係が把握できる法定相続情報一覧図を作成して、法務局で申請すれば、無料で写しを交付してもらえるため、これらの書類をいちいち取得する手間はありません。

法定相続情報一覧図は、以下のような写しとなります。

法定相続情報一覧図では、以下のような記載を行い申請します。

続柄を記載する際は、被相続人の戸籍謄本のとおりに記載します。

- 子どもについては、長男・長女・養子などと明記する

- 子どもが亡くなり、代襲相続が発生している場合は、孫・代襲者と記載

特に、子どもについて、子とだけ記載されていると、長男なのか長女なのか、あるいは養子なのか判断できません。

相続税は、法定相続人の数に応じて基礎控除額が増減します。

養子を何人も増やせて、相続人にできてしまうと、基礎控除額が拡大し、相続税を逃れることができてしまいます。

そのため、基礎控除額に含められる養子の数は、実子がいる場合は1人まで、実子がいない場合は2人までと定められています。

このように、関係性がわからなければ適切な手続きができません。

そのため、相続人や続柄については、戸籍謄本の戸籍に登録される者の欄を確認して、正確な内容を記載しましょう。

被相続人の預金を引き出せるのは誰?

被相続人の口座に預けられていた預金は、相続が発生すると遺産として扱われます。

しかし、被相続人の預金を金融機関から引き出す際には注意が必要です。

以下では、被相続人の預金を引き出せる相続人やその注意点について解説します。

誰でも預金を勝手に引き出せない

被相続人が亡くなった場合、遺産は相続人全員の共有の財産となり、一部の相続人だけが勝手に利用することはできません。

しかし、被相続人の葬儀の費用の負担や、配偶者の生活費の引き出しが必要となることがあります。

被相続人が利用していた金融機関は、相続人から相続開始の知らせを受けると、相続トラブル回避のために、被相続人の口座を凍結し、現金を引き出せないようにします。

ただし、相続人から連絡がない限り、金融機関は相続の開始を知ることができないため、実際には預金を引き出すことが可能です。

とはいえ、勝手に預金を引き出してしまうと、後に以下のようなトラブルとなる危険性があります。

- 相続放棄を希望していても、相続をしたものと判断され、相続放棄ができなくなる

- 相続人から遺産の使い込みを疑われる など

そのため、まずは金融機関の窓口や電話、WEBの専用フォームなどを通じて、相続開始を知らせ、適切な手続きのもとに、必要な預金を引き出すようにしましょう。

必要な場合は相続預金の払戻し制度を利用する

遺産分割を待っている間は、必要な預金をすぐに引き出せません。

そのため、民法改正により2019年から、遺産分割前でも、一定の条件を満たせば相続人が単独で預金の一部を引き出せる相続預金の払戻し制度が設けられました。

この制度を利用することで、以下のいずれかの方法により被相続人の預金の払い戻しを受けられます。

- 家庭裁判所に申し立て、許可を得たうえで預金を引き出す

- 金融機関で所定の手続きを行い、一定の金額を引き出す

金融機関で引き出せる金額の計算方法には注意が必要です。

払戻しの対象となるのは、預貯金全体の3分の1までで、その範囲内で各相続人の法定相続分に応じた金額となります。

たとえば、口座に3,000万円の預金がある場合、払戻しの対象となるのはその3分の1にあたる1,000万円です。

仮に配偶者が払い戻しを受ける場合、法定相続分は2分の1ですので、500万円まで引き出せます。

ただし、1つの金融機関で払戻しが認められる上限は150万円までと定められています。

相続預金の払戻し制度を利用するには、金融機関に対して被相続人および相続人の戸籍謄本、印鑑証明書など必要書類を提出することで手続きが可能です。

参考:遺産分割前の 相続預金の 払戻し制度 – 一般社団法人 全国銀行協会

遺産分割協議後なら引き出しができる

遺言書がある場合や、相続人全員による遺産分割協議が成立している場合には、金融機関で正式に預金を引き出すことができます。

預貯金の相続には、口座を解約し現金で分割して振り込む方法のほか、口座自体を相続して名義変更する方法などがあります。

金融機関によって必要書類は異なりますが、一般的には被相続人の戸籍謄本、相続人の印鑑証明書に加え、遺産分割協議書(協議による場合)が必要です。

手続きの詳細は、事前に各金融機関に確認して進めると安心です。

被相続人に関するよくある質問

被相続人が外国籍の場合相続税は発生する?

被相続人が外国籍であっても、日本国内で形成された財産がある場合、それは相続税の課税対象となります。

被相続人が死亡前10年間、日本に居住していた場合や、日本国内に住所を有していた場合は、国外の財産も相続税の対象となることがあります。

これらの判断は専門的で複雑なため、税理士に相談のうえ手続きを進めることをおすすめします。

相続人はどうやって確定させる?

相続人を確定するためには、被相続人の出生から死亡までの戸籍を収集して調査する必要があります。

判明した相続人がすでに亡くなっている場合は代襲相続が発生し、その子どもが相続人となるため、子どもの有無なども確認する必要があります。

こうした相続人や財産、戸籍の調査は、弁護士や司法書士に依頼することも可能です。

書類の取得や内容の確認が難しい場合には、弁護士や司法書士への相談も検討するとよいでしょう。

相続人とはどこまで?

相続人(法定相続人)の範囲は、被相続人の配偶者から兄弟姉妹までが含まれます。

このうち、被相続人の配偶者は常に相続人となります。

一方で、配偶者以外の相続人については、民法で定められた相続順位に基づいて決まります。

第一順位は子どもです。仮に子どもがすでに亡くなっている場合は、代襲相続が発生し、その子ども(被相続人から見て孫)が相続人となります。

第一順位の相続人がいない場合、相続権は第二順位に移り、被相続人の両親、さらに両親がすでに亡くなっている場合は祖父母が相続人となります。

さらに、第二順位にも相続人がいない場合には、第三順位である兄弟姉妹が相続人となります。

兄弟姉妹のうち、すでに亡くなっている方がいる場合には、その子ども(甥・姪)が代襲相続人として相続することになります。

相続開始日とはいつのこと?

相続開始日とは、被相続人が亡くなった日のことです。

民法では、相続は人が亡くなることで開始すると定められています(民法第882条)。

ただし、遺体が見つからない場合や失踪によって死亡が確認できない場合には、相続開始日が異なることがあります。

たとえば、災害や事故によって遺体が発見されない場合は、捜索を行った警察などが死亡と判断し、自治体の戸籍に記載された死亡日が相続開始日となります。

災害等による行方不明者は1年、一般的な失踪の場合には7年が経過すると、家庭裁判所によって死亡が認定され、その認定日が相続開始日となります。

まとめ

被相続人は、亡くなった人のこと。対する相続人は、法律などで遺産を相続する権利がある人のことを指します。

相続人の範囲は配偶者から被相続人の兄弟姉妹までで、それぞれに優先順位と取り分が定められています。

しかし、遺言書や生前贈与といった方法でも、被相続人がお世話になった相手に財産を譲渡することが可能です。

相続では、法律用語や手続きが難しいことも少なくありません。

相続手続きで悩んだ場合は弁護士へ、相続登記は司法書士へ、相続税は税理士に相談しながら、手続きを進めるのが望ましいでしょう。

この記事を監修した弁護士

寺垣 俊介(第二東京弁護士会)

はじめまして、ネクスパート法律事務所の代表弁護士の寺垣俊介と申します。お客様から信頼していただく大前提として、弁護士が、適切な見通しや、ベストな戦略・方法をお示しすることが大切であると考えています。間違いのない見通しを持ち、間違いのないように進めていけば、かならず良い解決ができると信じています。お困りのことがございましたら、当事務所の弁護士に、見通しを戦略・方法を聞いてみてください。お役に立つことができましたら幸甚です。