準確定申告とは|亡くなった人の確定申告が必要な人は?必要書類は?

準確定申告とは、亡くなった人の死亡日までの所得について、相続人などが行う確定申告のことです。

準確定申告は、相続の開始があったことを知った日の翌日から4か月以内に行う必要があり、申告を怠れば、延滞税などが課税されます。

一方で、準確定申告を行えば、医療費などの還付金が受け取れることがあります。

申告者は相続人全員となるため、代表者を話し合いで決める必要があります。

亡くなった人が自営業を営んでいた場合は、準確定申告が必要となる可能性が高いです。

なお、その他にも準確定申告が必要となるケースがあるため、注意が必要です。

この記事では、準確定申告が必要なケース・不要なケース、必要書類、申告方法などについて、わかりやすく解説します。

目次

準確定申告とは

準確定申告とは、亡くなった人がその年の1月1日から死亡日までに得た所得について、相続人や遺言により財産を受け取った受遺者が、相続の開始を知った日の翌日から4か月以内に行う申告手続きです。

準確定申告と確定申告の違い

確定申告は、個人事業主などが1年間の所得と所得税を計算して、税務署に申告・納付する手続きです。

確定申告を行うことで、所得税を申告しないペナルティを受けずに済み、払い過ぎた税金の還付が受けられます。

同様に、亡くなった人の確定申告として、準確定申告が必要となります。

以下では、準確定申告と確定申告の違いについて解説します。

確定申告の対象期間

確定申告で申告しなければならない所得は、1月1日から12月31日までの所得です。

これに対し、準確定申告では、1月1日から被相続人(亡くなった人)が亡くなる日までの所得を申告します。

例えば、被相続人が1月31日に亡くなった場合は、1月1日から1月31日の1か月の所得を申告します。

申告期限

確定申告では、所得を得た翌年の2月16日~3月15日の間に税務署に申告し、所得税を納付します。

ただし、2月16日や3月15日が土日の場合は、翌月曜日にずれます。

一方、準確定申告の申告期限は、相続の開始があったことを知った日の翌日から4か月以内と定められています。

注意が必要なのは、被相続人が次の確定申告までに亡くなった場合です。

例えば、2025年に得た所得は翌年2026年に申告しますが、この申告前の2026年2月1日に亡くなった場合は、①亡くなった人が終えていない2025年の確定申告、②2026年1月1日~2月1日(死亡日)までの準確定申告が必要です。

準確定申告の期限は短いため、被相続人が亡くなった段階からすぐに準備を行うことが重要です。

申告者

確定申告の申告者は所得を得た本人です。さまざまな条件がありますが、自営業者や個人事業主、フリーランスなどが対象となります。

一方、準確定申告の申告者は、相続人全員、もしくは遺言書で遺産を引き継いだ受遺者です。

相続では、亡くなった人の遺産だけでなく、権利や義務も引き継ぐことになるため、相続人全員が準確定申告や納税を行う必要があります。

申告方法にも、相続人の代表者を決めてその人に申告してもらうか、相続人がそれぞれ別々で準確定申告をする方法があります。

相続人がそれぞれ別々で納付する場合は、遺産を相続した割合に応じて負担することになります。

一般的な確定申告と違い、必要書類に相続人全員が署名・押印しなければなりません。

申告先

確定申告は、申告者の住所地を管轄とする税務署に提出します。

準確定申告の申告先も、亡くなった人が生前に住んでいた住所地を管轄とする税務署に提出します。

なお、準確定申告は税務署に直接提出するほかにも、郵送や電子申告(e-Tax)による提出も可能です。

控除対象

確定申告では、納め過ぎた税金、高額な医療費、扶養や配偶者控除などの還付が受けられます。

準確定申告でもこれらの還付を受けられますが、対象となるのは被相続人が亡くなる日までに支払ったものに限られます。

亡くなった人の確定申告は必要か?

亡くなった人が事業を営んでいたなど、生前確定申告を行っていた場合などは、亡くなった人の確定申告が必要になります。

ほかにも、確定申告が必要なケース、不要なケースがあるため、下記で解説します。

準確定申告が必要な人

亡くなった人が、自営業者や個人事業主で、経費を差し引いた事業収入が48万円以上あった場合は、準確定申告が必要です。

同様に、不動産所得や株取引により48万円以上を得ていた場合も、準確定申告の対象となります。

他にも、以下のようなケースは、準確定申告が必要となります。

- 正社員やアルバイトで2か所以上から給料を得ていた

- 給与所得が2,000万円以上だった

- 公的年金の受給額が400万円以上だった

- 給料や退職金以外で20万円を超える収入があり、年末調整をしていない など

なお、亡くなった人の年金を確認する方法は以下のとおりです。

- 毎年6月に送られてくる年金振込通知書を確認する

- 亡くなった人の年金手帳や年金証書を持参して、最寄りの寝金事務所で源泉徴収票を交付してもらう

準確定申告が不要な人

一方で、準確定申告が不要な人は、亡くなった人がサラリーマンなどで会社が年末調整を行っていたような場合です。

他にも、以下のようなケースは、準確定申告が不要です。

- 亡くなった人が給与所得者だった(会社員、パート、アルバイト)

- 亡くなった人の公的年金の受給額が400万円以下だった

- 給料や退職金以外で得た収入が20万円以下だった

- 相続人が相続放棄をした

特に相続放棄をした相続人は、亡くなった人の一切の権利義務を引き継がないため、納税義務も負いません。

相続放棄をしていない相続人で、準確定申告を行うことになります。

準確定申告が不要でもした方がよい人

準確定申告は不要でも、申告することができます。

例えば、以下のようなケースでは、準確定申告を検討してもよいでしょう。

- 給与所得者だが会社の年末調整が行われていない場合

- 亡くなった年に医療費を10万円以上支払っていた場合

- 配偶者控除や扶養控除、寄付控除が受けられる場合

ただし、受け取った還付金は相続税の課税対象となる点には注意が必要です。

準確定申告をしないとどうなる?

被相続人に事業収入や不動産収入などがない場合、準確定申告が不要なケースもあります。

しかし、本来準確定申告が必要な人がこれを怠ると、以下のようなデメリットがあります。

- 納税義務が未履行となり、ペナルティが発生する

- 本来受け取れるはずだった還付金を受け取れなくなる

ただし、準確定申告によって得た還付金も、相続財産として相続税の課税対象になるため、税務上の取り扱いに注意が必要です。

無申告加算税や延滞税が課税される

準確定申告をしないでいると、ペナルティとして無申告加算税や延滞税が、本来の納税額に加算されることになります。

| 加算される税金 | 発生条件 | 内容・税率など |

| 無申告加算税 | 準確定申告の期限(相続開始から4か月以内)までに申告しなかった場合 | 税務調査の事前通知前の申告:5% 税務調査の事前通知後の申告:10% 納付額が大きいような場合は最大30% |

| 延滞税 | 納付期限までに税金を納めなかった場合 | 納期限の翌日から納付日まで発生(年率は変動、7.5%~14.6% |

| 重加算税 | 意図的に所得を隠したり偽った場合 | 過少申告:35% 無申告:40% |

税金の還付金が受け取れない

確定申告を行うことで、納め過ぎた税金が還付金として返ってくる場合があります。

たとえば、サラリーマンの場合、会社が給与をもとに源泉徴収で所得税をあらかじめ納めていますが、実際の所得より多く税金が徴収されるケースがあります。

この過不足を調整するのが年末調整ですが、年末調整の前に亡くなったり退職したりすると、税金が過剰に納められたままになることがあります。

このような場合、準確定申告を行わないと、過剰に徴収された税金の還付を受け取ることができません。

医療費が還付されない

亡くなった人が亡くなった年に、医療費を10万円以上支払っていた場合、準確定申告を行うことで、所得税から医療費が控除され、税金が還付されることがあります。

一方で、準確定申告を行わずにいると、こうした医療費分の還付金が受け取れません。

各種控除が還付されない

同様に、確定申告では、扶養控除や配偶者控除などが適用され、控除分が還付金として受け取れることがあります。

さらに、亡くなった人が生前一定の寄付を行っていた場合も、寄付金控除が適用できることがあります。

準確定申告を行わずにいると、こうした控除による還付金が受け取れません。

ただし、前述のとおり、準確定申告で受けた還付金は相続税の課税対象となります。

相続税には、3,000万円+(600万円×法定相続人の数)の基礎控除分があるため、課税対象となるケースは多くありません。

準確定申告で得られる還付金の金額や申告の手間などを考慮して判断するとよいでしょう。

準確定申告を行う際の手順

準確定申告は以下の手順で行います。

①準確定申告の方法を決める

②準確定申告の必要書類をそろえる

③準確定申告書をダウンロード・作成

④税務署で申告する

下記では準確定申告の手順をわかりやすく解説します。

準確定申告の方法を決める

前述のとおり、準確定申告が必要である場合は、相続人同士話し合い、相続人別々に申告するか、代表者を決めて申告してもらいます。

相続人が別々に申告する場合は、遺産を相続した割合に応じた負担が必要ですが、非効率的です。

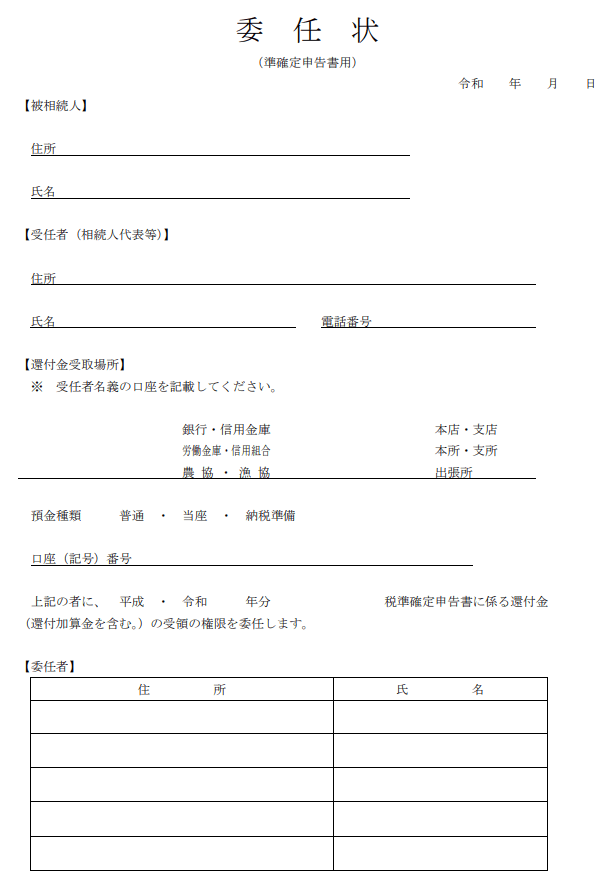

一方で、代表者を決めて申告してもらう場合は、委任状を作成して、代表者に必要書類の作成を委任することになります。

準確定申告の必要書類をそろえる

準確定申告を行うには、以下のような書類を集める必要があります。

①確定申告書

②委任状・準確定申告書の確認書

③死亡した者の所得税及び復興特別所得税の確定申告書付表

④相続人全員の本人確認書類

⑤亡くなった人の源泉徴収票

⑥青色申告決算書または収支内訳書

⑦亡くなった人の医療費の領収書・控除証明書

準確定申告の必要書類や入手先については、後述します。

準確定申告書をダウンロード・作成

準確定申告に必要な確定申告書を国税庁のホームページからダウンロードして、確定申告書を作成します。

なお、2023年までは、亡くなった人の職業や収入によって、申告書がAとBの様式で分かれていましたが、現在は通常の確定申告書で作成可能です。

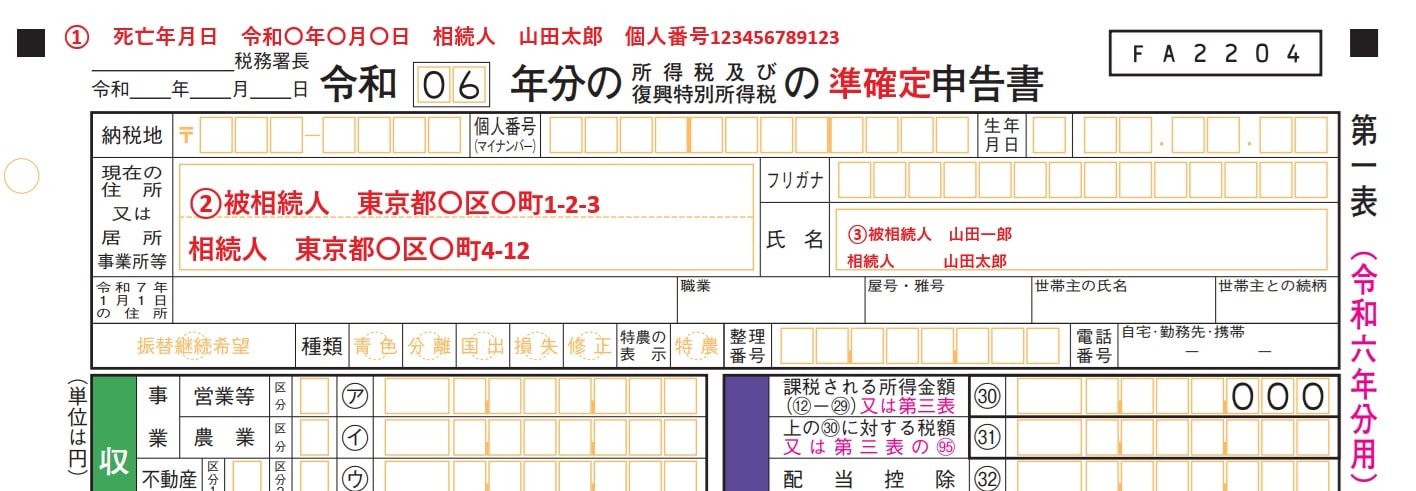

下記は、2023年以前の申告書ですが、現在のものと似ているため、下記のようなイメージで作成します。

記載内容は以下のとおりです。

申告書のタイトルは、準確定申告書としてください。

申告書のタイトルは、準確定申告書としてください。

①には、亡くなった人の死亡日、相続人の名前、個人番号を記載します。

②には亡くなった人と相続人の住所、③には亡くなった人と相続人の名前を記載します。

なお、相続人が複数人の場合は、死亡した者の所得税及び復興特別所得税の確定申告書付表という付表を一緒に提出するため、他の相続人の氏名などは記載不要です。

税務署で申告する

確定申告書と必要書類が準備できたら、亡くなった人が最後に住んでいた管轄にある税務署に申告します。

確定申告書の提出方法には、税務署の窓口に持参のほかに、郵送、または電子申告(e-Tax)の利用が可能です。

ただし、確定申告書は信書となるため、郵送の場合は信書郵便として、申告期限までに送達できるように送付してください。

ほかにも、e-Taxで申告する場合は、相続人が別々で手続きできないため、代表者がまとめて行うことになります。

同様に、e-Taxを利用する際は、委任状の代わりに準確定申告書の確認書をPDF化して添付しなければなりません。

最後に、できあがった納付書を税務署や金融機関で納めれば納税は完了となります。

準確定申告の必要書類

準確定申告書に必要な書類は下記のとおりです。

①委任状・準確定申告書の確認書

②死亡した者の所得税及び復興特別所得税の確定申告書付表

③相続人全員の本人確認書類

④亡くなった人の源泉徴収票

⑤青色申告決算書または収支内訳書

⑥亡くなった人の医療費の領収書・控除証明書

確定申告書については前述したため、それ以外について解説します。

委任状・準確定申告書の確認書

準確定申告を相続人の代表者が行い、還付金を受け取る際に、委任状が必要となります。

準確定申告の確認書は、e-Taxで準確定申告を行う際に、委任状の代わりとなる書類です。

委任状は、国税庁のホームページにひな形があるため、ダウンロードして作成します。

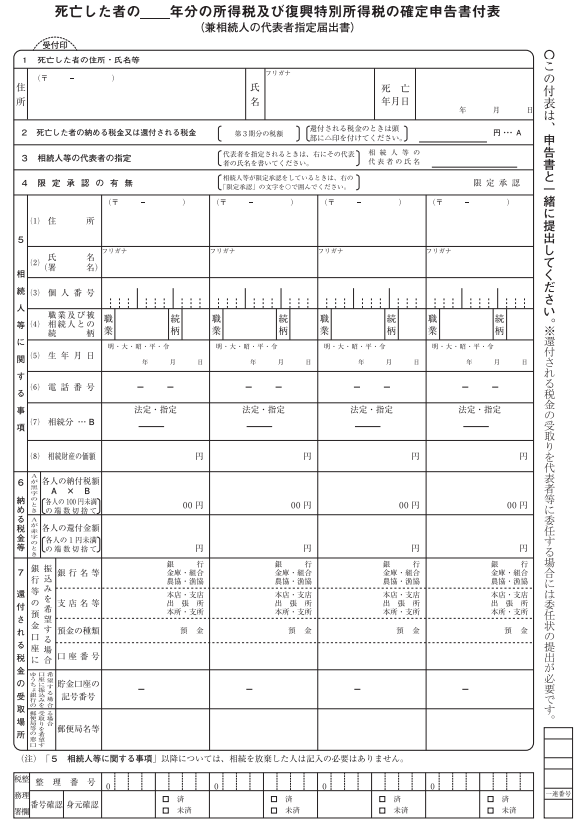

死亡した者の所得税及び復興特別所得税の確定申告書付表

死亡した者の所得税及び復興特別所得税の確定申告書付表は、相続人が2人以上いる場合に提出が必要です。

国税庁のホームページからダウンロードして作成します。

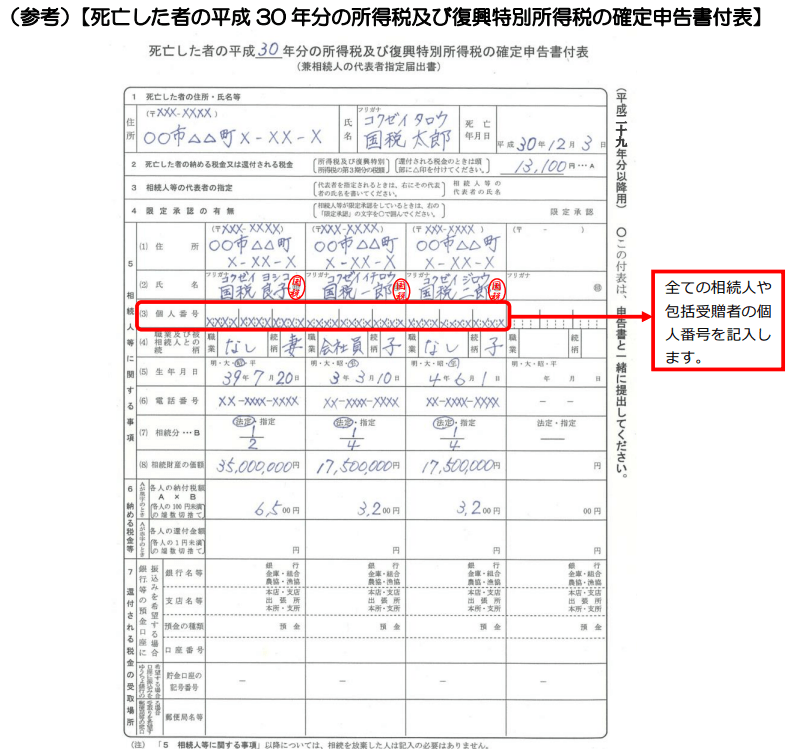

下記は、2018年の作成例ですが、作成のイメージは下記のとおりです。

相続人全員の本人確認書類

相続人全員の本人確認書類、つまりマイナンバー関係書類が必要です。

本人確認書類は、マイナンバーカードの写し(コピーしたもの)、マイナンバーカードがない場合は、マイナンバーの記載がある住民票の写しや運転免許証などのコピーを用意します。

詳細は、国税庁のホームページにも記載されているため、確認するとよいでしょう。

亡くなった人の源泉徴収票

亡くなった人が会社員や年金受給者の場合は、収入がわかる源泉徴収票が必要です。

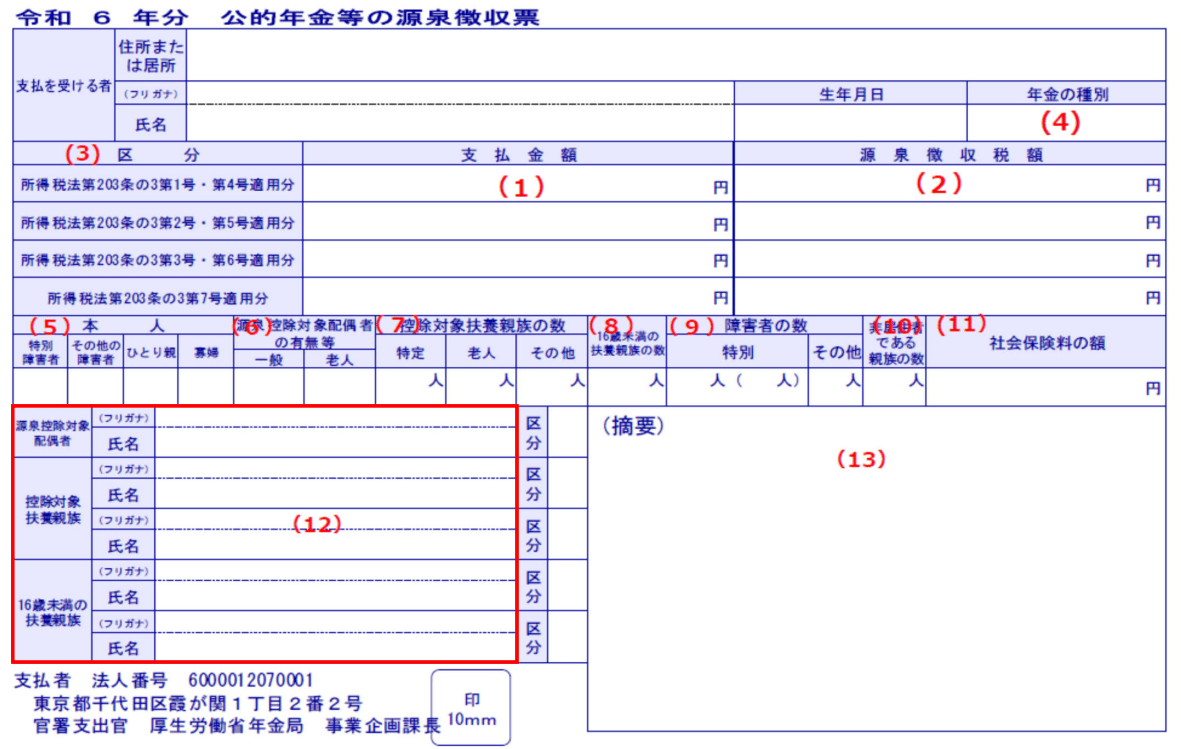

年金の源泉徴収票は以下のようなイメージです。

源泉徴収票は、会社員の場合勤務先、年金受給者の場合は年金の加入先に問い合わせることで、取得できます。

費用や必要書類などは不要です。

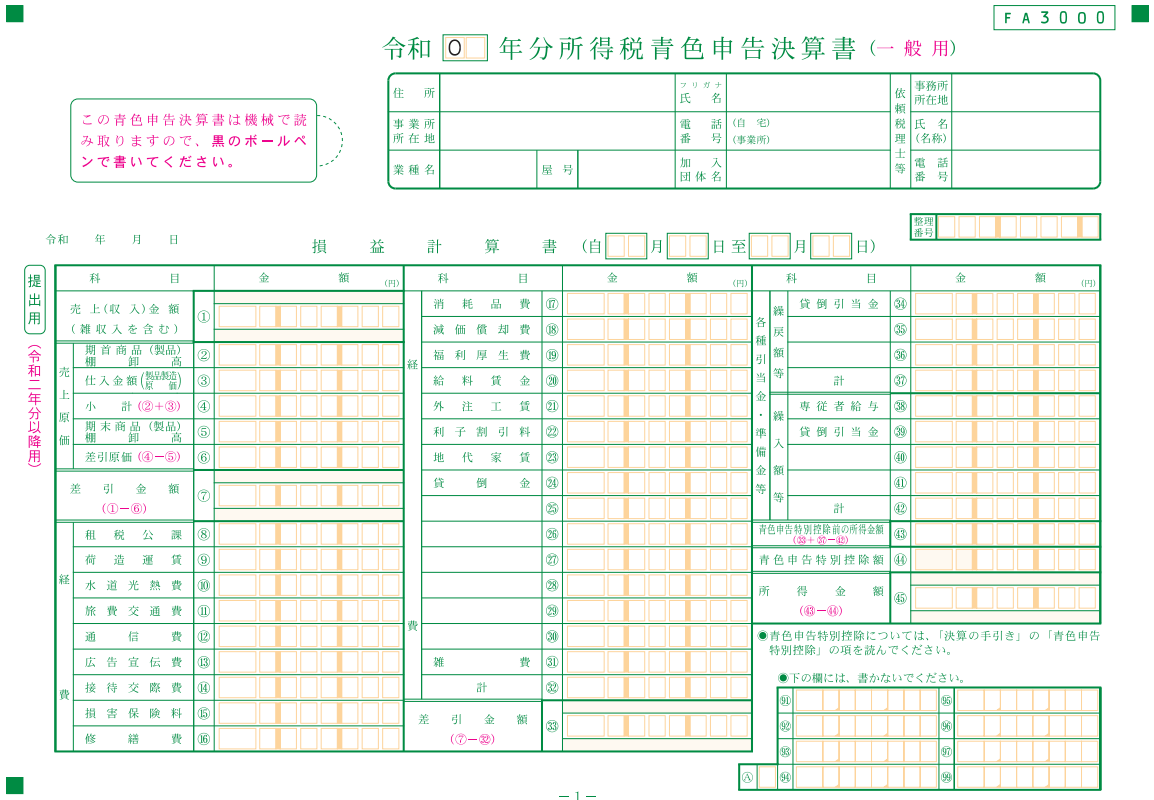

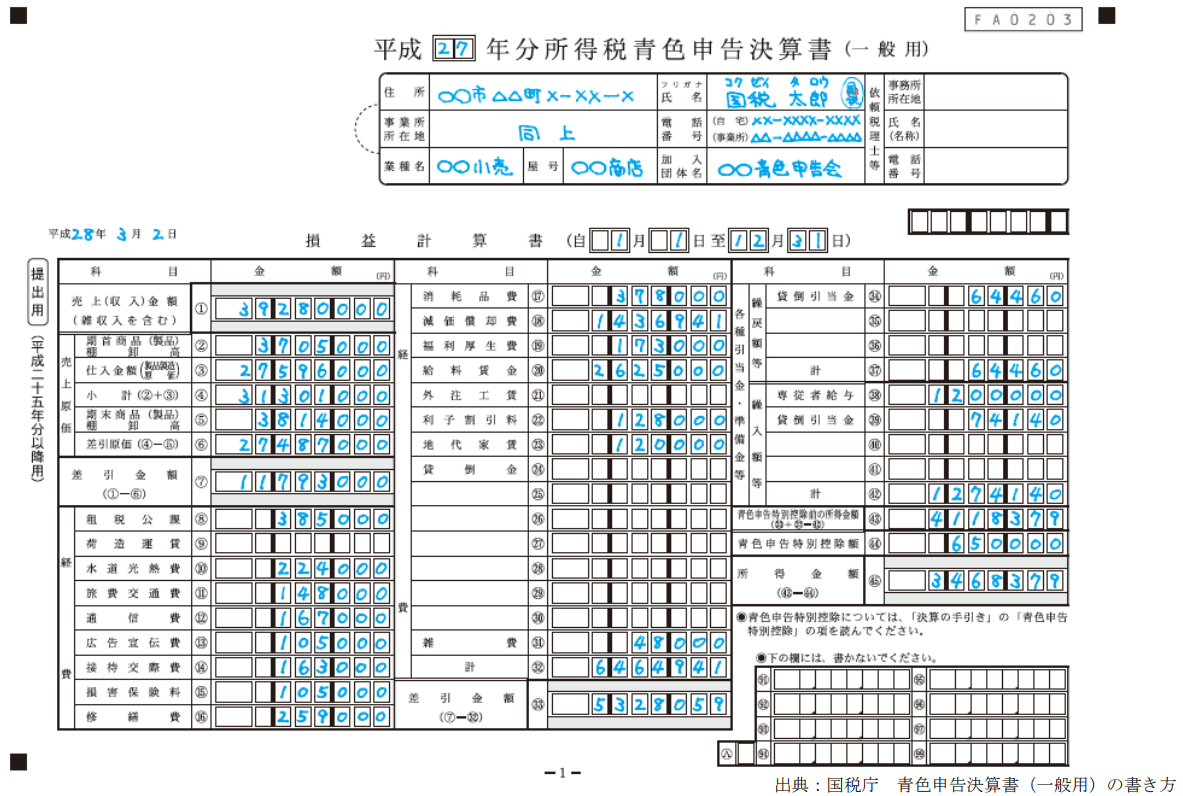

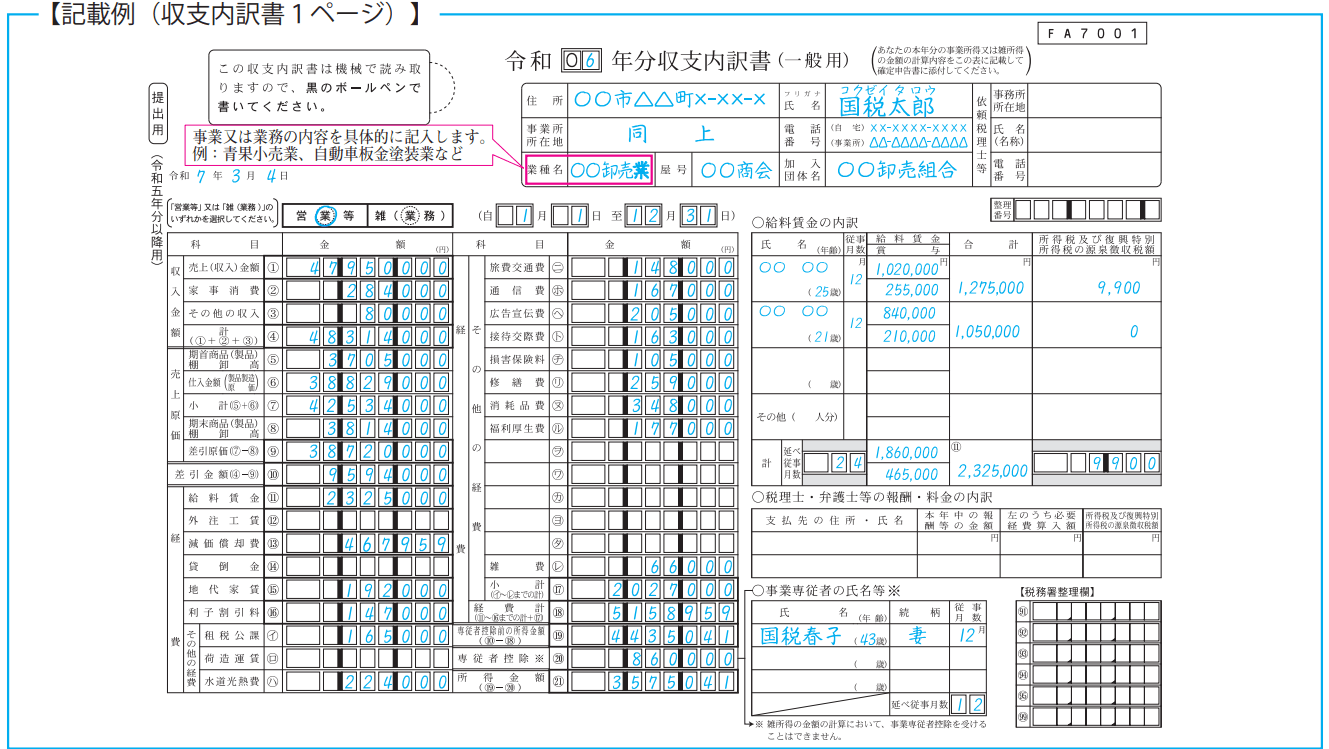

青色申告決算書または収支内訳書

亡くなった人が、個人事業や賃貸物件を所有しており、生前に青色申告を行っていた場合は、青色申告決算書、白色申告を行っていた場合は収支内訳書が必要です。

確定申告を行ったことがない人からすると馴染みのないものですが、以下のようなケースで申告方法が異なります。

| 青色申告 | 記帳方法が複雑・提出書類が多など手続きが煩雑だが節税効果が大きい |

| 白色申告 | 提出書類が少ないなど手続きの手間は少ないが青色申告ほどの節税効果はない |

青色申告決算書、収支内訳書は、ホームページからダウンロードが可能です。以下のような書類となります。

下記は、2015年の作成例ですが、作成のイメージは下記のとおりです。

収支内訳書の作成例は下記のとおりです。参考にして作成するとよいでしょう。

ただし、こうした書類は、不慣れな人だと作成が難しく、書類不備になる可能性があります。

不安な場合は、税理士に依頼して作成してもらうのが得策です。

亡くなった人の医療費の領収書・控除証明書

還付金を受け取る場合は、亡くなった人の各種控除の証明書や医療費の領収書を提出します。

還付の対象となるのは、被相続人が亡くなる年に10万円以上の医療費を支払っていた場合です。

亡くなった後に相続人が支払ったものは対象とならないため、注意が必要です。

医療費の領収書をなくしてしまった場合は、保険組合から送られてくる医療費のお知らせを添付すれば問題ありません。

同様に、各種控除を適用する場合は、証明できる書類を用意します。

- 生命保険控除証明書

- 地震保険料の控除証明書

- 寄付金控除証明書 など

準確定申告に関するよくある質問

準確定申告の期限が過ぎた場合はどうすべき?

準確定申告の期限が過ぎると、無申告加算税や延滞税が課税されるため、早い段階で申告・納付するのが望ましいです。

一方、還付を受けるために準確定申告を行った場合は、相続発生から5年以内であれば還付申告が可能です。

ただし、還付金は相続税の課税対象となります。

相続税の申告・納付の期限は、相続の開始があったことを知った日の翌日から10か月以内です。

相続税の納付が必要な場合は、早めに手続きを行った方がよいでしょう。

準確定申告を依頼した場合の税理士の費用はいくら?

準確定申告を依頼した税理士の費用は、7~15万円程度と考えられます。

これは、確定申告の税理士報酬に準じているケースが多く、確定申告の税理士報酬は、年商によって異なるためです。

- 年商500万円未満の場合:7~8万円

- 年商500万円以上1,000万円未満の場合:10万円~

- 年商1,000万円以上3,000万円未満の場合:15万円

なお、相続税の申告を依頼した場合は、遺産総額の0.5~1%の報酬がかかると考えられます。

報酬は税理士によっても異なるため、見積もりを出してもらって比較するとよいでしょう。

まとめ

準確定申告は、亡くなった人の確定申告を相続人などが行う確定申告のことです。

相続を行うと、一切の権利や義務を引き継ぐため、確定申告や納税の義務を負うことになります。

しかし、準確定申告を行うことで、税金や医療費、各種控除の還付金が受け取れることがあります。

準確定申告までの期限は相続の開始があったことを知った日の翌日から4か月以内で、申告・納税が遅れるとペナルティの対象となるため、早めの準備が重要です。

確定申告の手続きに不慣れな場合、準確定申告を行う必要があるかどうか判断できない場合は、税理士に相談することが望ましいです。

この記事を監修した弁護士

寺垣 俊介(第二東京弁護士会)

はじめまして、ネクスパート法律事務所の代表弁護士の寺垣俊介と申します。お客様から信頼していただく大前提として、弁護士が、適切な見通しや、ベストな戦略・方法をお示しすることが大切であると考えています。間違いのない見通しを持ち、間違いのないように進めていけば、かならず良い解決ができると信じています。お困りのことがございましたら、当事務所の弁護士に、見通しを戦略・方法を聞いてみてください。お役に立つことができましたら幸甚です。

引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: