孫も遺産を相続できる?孫に相続させる方法や注意点を詳しく解説

「孫に財産を相続させたい。」と考える方もいらっしゃいますが、被相続人の孫に法定相続分は発生しません。

しかし、一定の事由に該当する場合には、被相続人の孫が相続人となるケースもあります。

孫が相続人となるのは、どんなときなのでしょうか?

相続権のない孫に財産を残す方法はあるのでしょうか?

この記事では、孫が相続人になるケースや相続権のない孫に財産を残す方法等について解説します。

目次

孫が相続人になるのはどんなとき?

ここでは、孫が相続人になるケースを紹介します。

子が被相続人より先に死亡している場合

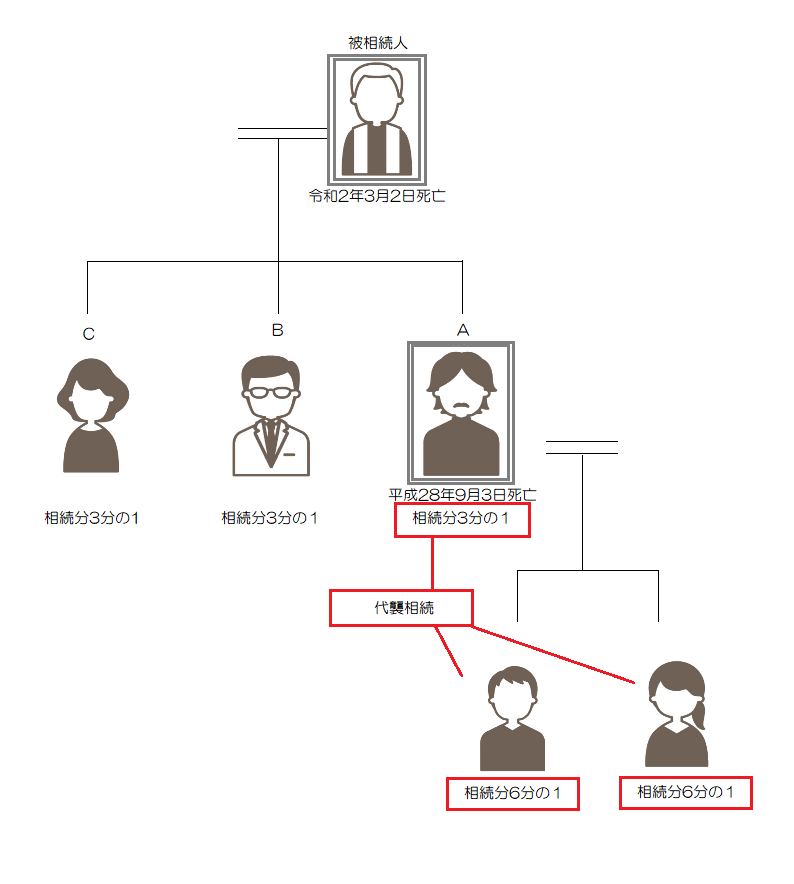

被相続人の子が相続開始以前に死亡しているときや相続欠格または廃除により相続権を失っているときは、その人の子(被相続人の孫)が相続人となります。

これを代襲相続と言い、相続開始前の死亡など一定の事由によって相続権を失った相続人となるはずだった人を被代襲者、被代襲者の相続分を相続する人を代襲者または代襲相続人と呼びます。

遺産分割未了のまま子が死亡した場合

相続開始後、遺産分割が終わらないうちに被相続人の子が死亡した場合は、死亡した人の相続人が相続分を承継します。死亡した被相続人の子に配偶者や子がいれば、その配偶者および子(被相続人の孫)が死亡した被相続人の子の相続分を承継します。

これを数次相続といい、一つ目の相続を一次相続、二つ目の相続を二次相続と呼びます。

被相続人が孫を養子にしている場合

被相続人が孫との間で養子縁組をした場合、孫は、被相続人の相続で子としての相続権を取得します。

代襲相続や数次相続で孫が取得する相続割合はどのくらい?養子の場合は?

ここでは、代襲相続や数次相続で孫が取得する相続割合について解説します。

代襲相続の場合

代襲相続人は、被代襲者の相続分をそのまま受け継ぎます。代襲相続人が複数いる場合には受け継いだ相続分を均等に分けます。

例えば、死亡した被相続人の子Aの相続分が3分の1で、Aに子(被相続人の孫)が2人いたとすると、孫1人あたりの相続分は6分の1ずつです。

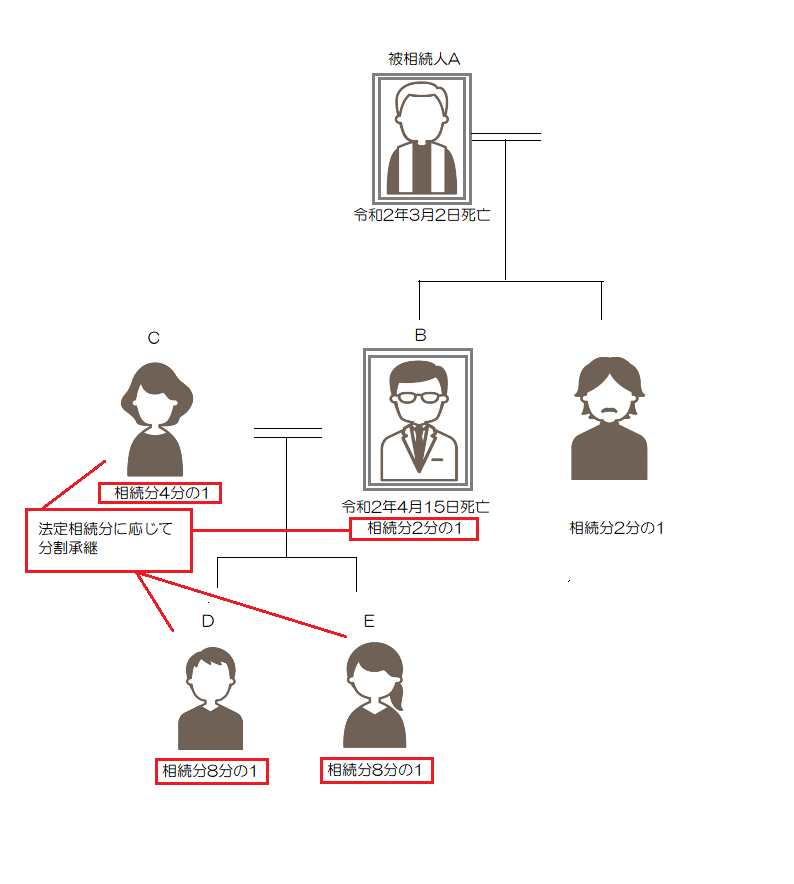

数次相続の場合

数次相続により新たに相続人になった孫は、死亡した相続人(孫から見て親)の相続分を、二次相続の法定相続分に応じて分割承継します。

例えば、祖父Aの相続開始後、遺産分割未了のまま死亡した父Bの相続分が2分の1で、

Aの相続人として妻Cと、子DおよびEがいるとします。

Bを被相続人とする相続(二次相続)の法定相続分は、以下のとおりです。

- Cの法定相続分=2分の1

- DおよびEの法定相続分=2分の1×2分の1=各4分の1

これを、一次相続におけるAの相続分に乗じると、それぞれの相続割合は以下のとおりとなります。

- Cの相続分=2分の1×2分の1=4分の1

- DおよびEの相続分=2分の1×4分の1=各8分の1

よって、祖父Aを被相続人とする相続(一次相続)では、孫DおよびEは各8分の1ずつ相続分を承継します。

孫を養子とした場合

孫は養子縁組により血族と同じ扱いとなるので、実子と同じ法定相続分を有します。

例えば、被相続人Aの相続人として配偶者と長男B、次男C、養子とした孫D(長男Bの子)がいたとします。

配偶者と子が相続人となる場合の法定相続分は、それぞれ2分の1ずつです。

子が複数いる場合は人数に応じて均等に分配するので、B、C、Dの相続分は各6分の1(2分の1×3分の1)となります。

養子としての相続権と孫としての代襲相続権が重複する場合、その孫は双方の相続分を取得できます。

上記の例で相続開始前にBが死亡し、長男BにはD以外の子がいない場合には、DはAの子としての相続分(6分の1)とBの代襲相続人としての相続分(6分の1)の双方を取得できます。■相続権のない孫に遺産を相続させるためには孫を養子にするしかない?

ここでは、相続権のない孫に遺産を相続させるための方法を解説します。

相続権のない孫に遺産を相続させるには、孫と養子縁組をする以外にも、以下の方法があります。

遺言書を書く

相続権のない孫に財産を残す方法として最も簡便なのは、孫に財産を遺贈する旨の遺言書を作成する方法です。

遺贈とは、遺言により遺言者の財産の全部または一部を無償で譲る処分です。

包括遺贈

包括遺贈とは、遺言者が相続開始時に有する財産の全部または割合で示した一部を遺贈の対象とするものです。1人の受遺者に相続財産の全部を遺贈するものを全部包括遺贈といい、割合で示した一部を遺贈するものを割合的包括遺贈といいます。

全部包括遺贈を受けた包括受遺者は、遺言者の権利義務を全部承継します。

割合的包括遺贈は、例えば、「遺言者が相続開始時に有する一切の財産の3分の1を孫〇〇〇〇に包括して遺贈する。」という方法です。割合的包括遺贈を受けた包括受遺者は、指定された割合に応じて遺言者の権利義務を承継し、基本的に相続人と同じ法的地位に立ちます。

包括遺贈をすれば、遺言者が相続開始時に有する財産の全部または一部を孫に残せます。

特定遺贈

特定遺贈とは、特定の財産を相続財産から離脱させて特定の者(受遺者)に承継させる処分です。

例えば、「遺言者は、次の不動産を遺言者の孫〇〇〇〇に遺贈する。」、「遺言者は、〇〇銀行〇〇支店の定期預金(口座番号〇〇〇〇〇)を、遺言者の孫〇〇〇〇に遺贈する。」などの方法です。

特定遺贈は、遺言者の死亡により効力が発生し、それにより当然に目的物の権利が受遺者に移転します。ただし、遺言作成から遺贈までの間に、目的物が処分される可能性があれば、孫に財産を残せないこともあります。

生前贈与をする

ご自身が元気なうちに、孫に財産を贈与する方法もあります。生前贈与をすれば、その時点で贈与した財産は受遺者のものになるので、孫に財産を引き継げます。

ただし、生前贈与をすると贈与税がかかる可能性があります。贈与税は遺贈等にかかる相続税よりも高くなることもあるため、孫に生前贈与する際は、控除や特例をうまく活用できるよう慎重に検討しましょう。

適用しうる控除や特例は後述します。

死亡保険金の受取人に指定する

孫を死亡保険金の受取人に指定しておけば、まとまったお金を孫に残せます。

ただし、法定相続人ではない孫が受取人である場合は、相続税控除が受けられないため、相続税が高くなる可能性があります。

参考:No.4114 相続税の課税対象になる死亡保険金|国税庁 (nta.go.jp)

孫に遺産を相続させるメリットとデメリット

ここでは、相続権のない孫に遺産を相続させるメリット・デメリットを解説します。

孫に遺産を相続させるメリット|一世代分の相続税を省ける

相続権のない孫に財産を相続させるメリットは、相続税の負担を軽減できる可能性がある点です。

本来であれば、親から子、子から孫と2回発生する相続が、一世代を飛ばして1回の相続で済むので、相続税を節税できる可能性があります。

孫に遺産を相続させるデメリット|親族間でトラブルが生じるおそれがある

孫に財産を渡すと、他の相続人が受け取る遺産が減るため、孫と他の相続人との関係が悪化することも少なくありません。

相続権のない孫に財産の全部を遺贈する旨の遺言を残した場合や大半の資産を生前贈与した場合などは、後日、他の相続人から遺留分侵害額請求権が行使されるおそれもあります。

孫に遺産を相続させると税金が2割加算される?非課税で相続させる方法は?

ここでは、孫に遺産を相続させた場合の相続税と非課税で財産を残す方法について解説します。

代襲者ではない孫に相続させると2割加算が適用される

孫は、被相続人の一親等の血族ではないので、孫に課税される相続税には、その相続税額の2割に相当する金額が加算されます(代襲相続人となった場合を除く)。これを2割加算といいます。

そのため、子の代を飛ばして孫に財産を残す場合には、2割加算を考慮しても相続税の節税効果があるかを検討しなければなりません。

数次相続の場合は相次相続控除を適用できることがある

祖父が死亡した後に父が死亡するなど、相次いで相続が発生した場合は、相次相続控除を適用できることがあります。

相次相続控除とは、二次相続の被相続人が、過去10年以内に一次相続の相続税を支払っていた場合に、その金額のうち一定の金額を二次相続の相続税から控除できる制度です。

控除額は、一次相続と二次相続との間が短ければ短いほど大きくなります。

各相続人の相次相続控除額は以下の計算式で求められます。

| A × C ÷(B-A)× D ÷ C ×(10-E)÷ 10 |

| A | 二次相続の被相続人が一次相続で支払った相続税額 |

| B | 二次相続の被相続人が一次相続で取得した財産額 |

| C | 二次相続の相続財産の合計額 |

| D | 相次相続控除の適用を受ける相続人が、二次相続で取得する財産額 |

| E | 一次相続から二次相続までの期間(1年未満切り捨て) |

参考:No.4168 相次相続控除|国税庁 (nta.go.jp)

非課税で孫に遺産を渡す方法

暦年課税制度

暦年課税制度を利用すれば、年間110万円の基礎控除が認められます。

例えば、孫に500万円の財産を残したいと考えた場合、1年間の贈与額を110万円以内に抑えて5年かけて贈与すれば、孫は贈与税を支払うことなく財産を受け取れます。

ただし、孫との間で「毎年100万円ずつ、5年間贈与する。」と約束を交わした場合は、定期贈与とみなされて、約束をした年に贈与税がかかります。

そのため、贈与するかどうかやその金額については、その年ごとに検討した方が良いでしょう。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁 (nta.go.jp)

相続時精算課税制度

相続時精算課税制度は、子や孫に対し合計2,500万円を非課税で贈与できる制度です。

非課税となった部分は相続開始時に相続財産に加算され、まとめて相続税が課税されます。2500万円を超える部分には20%の贈与税が加算されます。

なお、相続時精算課税制度を選択した場合は、暦年贈与の年間110万円の基礎控除を受けられません。

参考:No.4103 相続時精算課税の選択|国税庁 (nta.go.jp)

住宅取得等資金の非課税

孫へマイホームの購入やリフォームの資金として贈与を行う場合、一定の要件を満たせば非課税の特例を適用できる可能性があります。

贈与を受けた者ごとに、以下の限度で住宅取得等資金の贈与が非課税となります。

- 省エネ等住宅の場合:1,000万円まで

- それ以外の住宅の場合:500万円まで

参考:No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁 (nta.go.jp)

教育資金や結婚・子育て資金の非課税

30歳未満の孫に教育資金として金銭を一括贈与する場合、受贈者ごとに1,500万円(学校等以外の教育資金は500万円)まで贈与税が非課税となります。

信託銀行等に、孫名義の教育資金口座を開設して金銭を信託することで、受贈者は教育資金が必要なときに必要な額を非課税で受け取れます。

参考:No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁 (nta.go.jp)

18歳以上50歳未満の孫に結婚・子育て資金としての金銭を一括贈与する場合、受贈者ごとに1,000万円(結婚資金は300万円)まで贈与税が非課税となります。

信託銀行等に、孫名義の口座を開設して金銭を信託することで、受贈者は結婚や出産などの資金を非課税で受け取れます。

参考:No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税|国税庁 (nta.go.jp)

確実に孫に相続させたい場合は誰に相談すればいい?

ここでは、確実に孫に相続させたい場合の相談先を紹介します。

弁護士

孫に財産を残すと、他の相続人の相続分が減るためトラブルに発展する可能性があります。そのため、孫に財産を相続させる際には、未然にトラブルを避ける対策も必要です。

紛争解決のエキスパートである弁護士に相談すれば、将来の紛争を未然に防ぐために必要なアドバイスを受けられます。

税理士

税理士に相談すれば、孫に財産を残す方法に応じて相続税や贈与税を試算してもらえます。

あらかじめ対策をとれば、節税効果を生み出せることもあります。

まとめ

相続権のない孫に財産を残す方法には、それぞれメリット・デメリットがあります。

弁護士や税理士等のサポートを受けながら、どの方法なら孫に負担がかからないのか、他の相続人の反感を買わずに円満に財産を引き継げるのかを慎重に検討しましょう。

お孫さんへの財産の承継にお悩みの方は、ぜひ一度ネクスパート法律事務所にご相談ください。

相続手続き全般に詳しい弁護士が、最適な方法をご提案します。

この記事を監修した弁護士

寺垣 俊介(第二東京弁護士会)

はじめまして、ネクスパート法律事務所の代表弁護士の寺垣俊介と申します。お客様から信頼していただく大前提として、弁護士が、適切な見通しや、ベストな戦略・方法をお示しすることが大切であると考えています。間違いのない見通しを持ち、間違いのないように進めていけば、かならず良い解決ができると信じています。お困りのことがございましたら、当事務所の弁護士に、見通しを戦略・方法を聞いてみてください。お役に立つことができましたら幸甚です。