個人再生のデメリットとは|メリットや着手前に確認すべき事項も紹介

個人再生とは、借金の返済が困難なことを裁判所に認めてもらい、減額された借金を3〜5年で分割して返済する手続きです。

裁判所が認めた再生計画どおりに返済すれば、残債務(養育費などの一部の債務は除く)は免除されます。

個人再生は、借金問題を法的に解決できる手続きとして、多くの人が利用しています。しかし、個人再生にはデメリットもあるため、安易に手続きを進めると想定外の事態に直面するかもしれません。

この記事では、個人再生のデメリットについて詳しく解説します。

個人再生のメリットや着手前に確認すべき事項もお伝えしますので、ぜひご一読ください。

目次

個人再生の7つのデメリット

個人再生は裁判所が認めた再生計画どおりに返済すれば借金の返済額を大幅に減額できる手続きですが、以下のデメリットも存在します。

- 信用情報機関に事故情報が登録される

- 官報に掲載される

- 保証人・連帯保証人に請求される

- 安定した収入が必要となる

- 債権者を選べない

- 手続きが複雑で手間がかかる

- 解決までに時間がかかる

以下で、詳しく解説します。

信用情報機関に事故情報が登録される

個人再生をすると信用情報機関に事故情報が登録(いわゆるブラックリスト)されます。

信用情報機関とは、加盟する金融機関から登録されるローンやクレジットに関する信用情報を管理・提供する機関で、現在日本には以下の3つの機関があります。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(JBA)

事故情報とは、クレジットの支払いやローン返済の延滞などの金融事故情報です。一度事故情報が登録されると、5〜7年ほどその情報が残るのが一般的です。

事故情報が登録されている期間は、新たなクレジットカードの作成やローンの契約は困難になります。

官報に掲載される

個人再生をすると官報に掲載されます。

官報とは、国の法令や公示事項を掲載し国民に周知するための国の広報です。

官報には、氏名や住所などの個人情報が、以下のタイミングで3回掲載されます。

- 再生手続開始決定が出たとき

- 再生計画案の書面決議または意見聴取のとき

- 再生計画認可・不認可決定が出たとき

もっとも、官報は一般の人が頻繁に閲覧するものではないので、官報に掲載されたことで周囲にバレる可能性は低いでしょう。ただし、金融機関や自己破産で資格制限を受ける資格・職業の職場担当者などは、日常的に官報を確認している可能性があります。

保証人・連帯保証人に請求される

個人再生をすると保証人・連帯保証人に請求されます。

主債務者が個人再生をして借金が減額されても、保証人の保証債務は減額されません。そのため、主債務者が個人再生をすることが判明したら、債権者は保証人に対して一括返済するよう求めるのが一般的です。

特に、連帯保証人の場合はその請求を拒めないため、経済的にも精神的にも多大な負担を背負うでしょうから、保証人との関係悪化も否めません。

手続きに着手する前に保証人に誠意を持って説明し、同意を得ることが大切です。

安定した収入が必要となる

個人再生をするためには安定した収入が必要です。

たとえ個人再生が認可されても、安定した収入がなければ継続的に返済するのは難しいでしょう。そのため、無職や収入が不安定な場合は利用できない場合もあります。

個人再生には以下の2つの種類があり、それぞれ収入要件が定められています。

- 小規模個人再生

将来において継続的に又は反復して収入を得る見込みがあること - 給与所得者等再生

給与又はこれに類する定期的な収入を得る見込みがあるものであって、かつその額の変動の幅が小さいと見込まれるもの

継続的に返済できる収入があると証明するには、職業や収入を証明できる源泉徴収票や給与証明書等の資料を提出する必要があります。

継続かつ反復した収入があれば、正社員でなくとも利用できます。

もっとも、フリーランスや自営業者の場合は、一定の売上実績や経理書類などの資料を提示するなどして、所得状況を具体的に示す必要があるでしょう。

債権者を選べない

個人再生は債権者を選べません。

個人再生はすべての債権者を対象とする手続きであり、特定の債権者だけを除外できません。どこ(誰)からいくら借りているかを明らかにしなければならないため、職場や友人から借金している場合は、秘密裏に借金問題を解決するのは難しいでしょう。

債務整理する債権者を選びたい場合は、任意整理も視野に入れることをお勧めします。

手続きが複雑で手間がかかる

個人再生は手続きが煩雑で手間がかかります。

個人再生は裁判所を介する手続きであり、その手続き方法は法律で細かく定められています。申立てに必要な書類は多岐にわたりますし、債務額を正確に把握して実現可能な再生計画案を作成しなければなりません。

法律や手続きに不慣れな人が自力で行うのは難しく、専門家のサポートが必要となるケースが多いことも心に留めておいてください。

解決までに時間がかかる

個人再生は解決までに時間がかかります。

個人再生は準備に時間がかかるだけでなく、申立てから認可決定までに半年から1年以上かかるケースもあります。

認可決定されてから原則として3年をかけて分割返済するため、すぐに借金問題を解決するのは難しいです。

個人再生のメリット

個人再生には、デメリットだけでなく以下のメリットも存在します。

- 借金を大幅に減額できる

- 借金を分割で返済できる

- 住宅ローン特則で持ち家を残せる可能性がある

- 財産を処分せずに済むケースが多い

- 資格制限・職業制限がない

以下で、詳しく解説します。

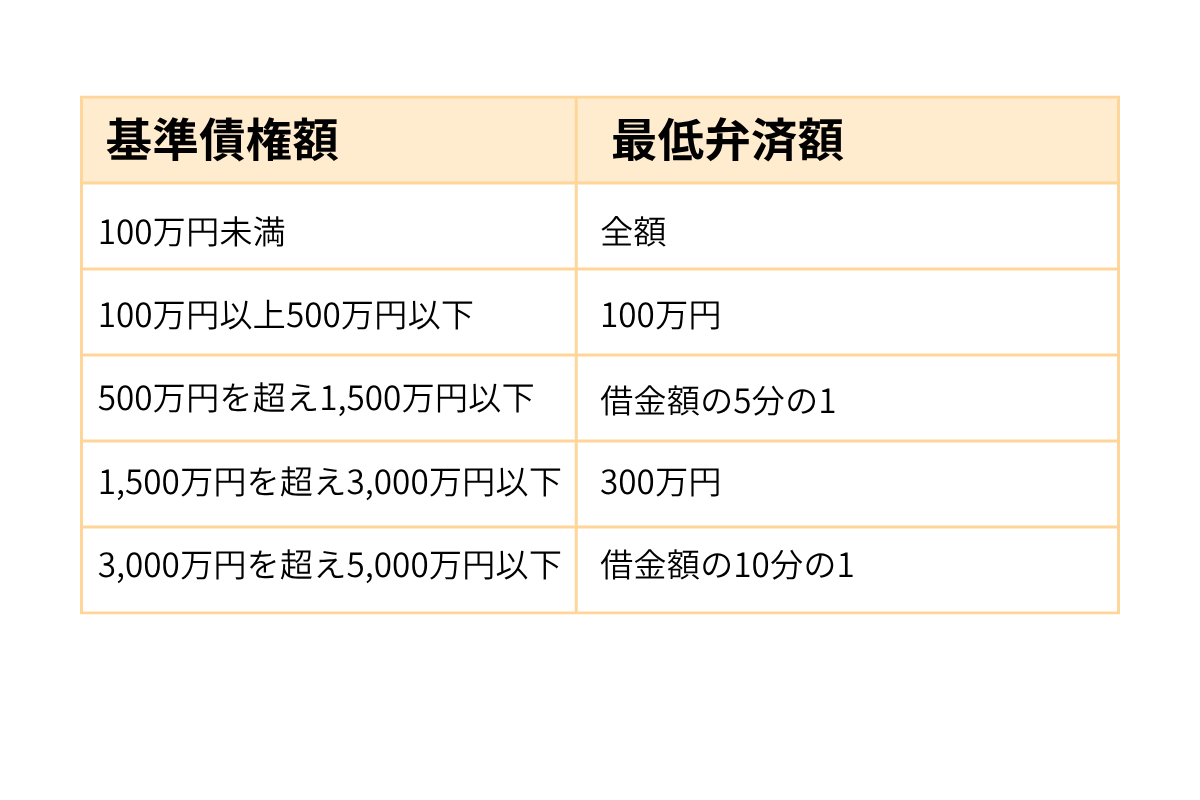

借金を大幅に減額できる

個人再生をすると借金を大幅に減額できる可能性があります。

個人再生の弁済額は、以下の3つの基準の中で最も高い金額以上で決定されます。

- 最低弁済額:民事再生法で定められた最低限返済すべき金額。

- 清算価値の金額:債務者が保有する全財産を換価した際の総額。

- 可処分所得の2年分:収入のうち支払いを義務付けられている税金や社会保険料などを除いた金額(給与所得者等再生手続きを選択した場合にのみ適用)。

借金額に応じて半分から10分の1程度まで減額できる可能性があるため、月々の返済額が下がり、家計にゆとりが生まれるでしょう。

もっとも、大幅に減額できても返済を継続する必要があるため、完済までの計画をきちんと立てることが大切です。

借金を分割で返済できる

個人再生をすると借金を分割で返済できます。

個人再生は、減額された借金を3年で分割返済するのが原則です。もっとも、3年での返済が困難な場合は5年以内まで延長できます。

高金利の借金を全額返済するのに比べて、生活の再建を図りやすいでしょう。

ただし、再生計画どおりに支払いができない場合、手続きが取り消される可能性があります。綿密な家計管理が必要です。

住宅ローン特則で持ち家を残せる可能性がある

個人再生を選択すると住宅ローン特則で持ち家を残せる可能性があります。

個人再生では、住宅資金特別条項制度(住宅ローン特則)を利用すれば、住宅ローン以外の借金を減額できます。この制度を利用すれば、持ち家を手元に残しながら借金の減額が可能です。

住宅ローン特則は、以下の5つの条件を満たしていれば誰でも利用できます。

- 住宅資金貸付債権であること

- 本人が所有している住宅であること

- 住宅ローン以外の抵当権がついていないこと

- 住宅ローンの滞納がないまたは代位弁済から6か月以内であること

- 債権者一覧表へ記載していること

生活の拠点を移さずに済むため、日常生活に与える支障を最小限に抑えられるでしょう。

財産を処分せずに済むケースが多い

個人再生は財産を処分せずに済むケースが多いです。

個人再生は、再生計画どおりに返済できれば財産を維持できます。

生活基盤が崩れるリスクを減らせるでしょう。

ただし、個人再生計画に基づいて債権者に支払う総額が、仮に債務者が自己破産した場合に債権者に分配される金額を下回ってはならない原則(清算価値保証原則)があるため、財産の総額が高額になればなるほど弁済額も高額になります。

資格制限・職業制限がない

個人再生の利用に資格制限・職業制限はありません。

個人再生は、自己破産とは異なり手続き期間中の資格・職業の制限がありません。

自己破産の場合、手続き期間中は以下の資格・職業に制限がかかります。

- 士業(弁護士や税理士、公認会計士など)

- 金融関係(貸金業者、生命保険募集人など)

- 公職関係(公証人、公務員、国家公安委員会の委員など)

- 会社の役員・取締役(商工会議所、日本銀行の役員など)

- その他の職業(貸金業者の登録者、旅行業務取扱の登録者や管理者など)

個人再生であれば、上記の資格・職業に従事している場合も、現在の職業を継続したまま借金問題を解決できるでしょう。

個人再生をする前に確認すべきポイント

個人再生をする前に確認すべき主なポイントとして、以下の3つを紹介します。

- 個人再生が認められないケースもある

- 税金は減額されない

- 職場から借金をしている場合は勤務先に知られる可能性が高い

手続きに着手してから「こんなはずではなかった」と後悔しないためにも、ぜひチェックしてみてください。

個人再生が認められないケースもある

個人再生が認められないケースもあります。

以下のようなケースでは、裁判所に再生計画を履行できる見込みがないと判断されて、不認可決定がなされる可能性が高いです。

- 収入が著しく不安定

- 再生計画案に問題がある

- 書類の不備が続き手続きが進まない

再生計画が実現可能であると裁判所に認めてもらうためには、綿密な書類準備が不可欠です。

不認可となれば別の手段を検討せざるを得ないでしょうから、専門家のサポートを受けながら手続きを進めることをお勧めします。

税金は減額されない

税金は減額されません。

法人税や所得税、住民税などの税金、社会保険料は公的な性質を持つため、他の債権よりも優先的に弁済を受けられる一般優先債権に該当します。

個人再生をしても税金は減額対象にはならないため、分割納税や猶予措置などで対応する必要があります。

職場から借金をしている場合は勤務先に知られる可能性が高い

職場から借金をしている場合は勤務先に知られる可能性が高いでしょう。

職場から借金をしている場合、職場を債権者から除外できないため、裁判所から通知が届くためです。

労働基準法などの観点から解雇になることは考えにくいものの、職場によっては人事評価や雇用継続に影響が出ることも考えられます。

不安であれば、任意整理など別の選択肢も検討してみましょう。

個人再生後に気をつけたいポイント

個人再生は、自己破産とは異なり、認可された後も返済が続きます。再生計画どおりに着実に返済を継続することが不可欠です。

返済が滞った場合、再生計画が取り消されるおそれがあります。再生計画が取り消しとなれば減額された借金が元に戻ることもあるため、生活の再建が難しくなります。

個人再生は、実際に返済を完了させてこそ真の解決となります。家計簿や家計アプリを活用して、収支を把握することが大切です。

減額後の借金を返済できる見込みがない場合は、個人再生ではなく自己破産を検討しましょう。

個人再生をするなら弁護士へ依頼を

個人再生をするなら、弁護士への相談・依頼を積極的に検討してみてください。

弁護士への依頼を勧める主な理由は、以下の5つです。

- 債権者からの督促・取り立てが止まる

- 認可されやすい再生計画案を作成してもらえる

- 債権者への対応・交渉を任せられる

- 過払金が戻ってくる可能性がある

- 個人再生以外も視野に入れて最善の方法をアドバイスしてもらえる

以下で、詳しく紹介します。

債権者からの督促・取り立てが止まる

債権者からの督促・取り立てが止まります。

弁護士に依頼すると、弁護士は債権者に対して受任通知を送付します。受任通知が到達した時点で、債権者からの督促・取り立ては止まります。

督促や取り立てがなくなることで、冷静に返済計画や今後の対応を考える時間と気持ちの余裕が生まれるでしょう。

認可されやすい再生計画案を作成してもらえる

認可されやすい再生計画案を作成してもらえます。

裁判所に提出する再生計画案は、遂行可能であることが伝わるように作成しなければなりません。遂行できる見込みがないと判断されれば、裁判所は不認可を出して、手続きが終了します。

弁護士に依頼すれば、これまでの経験や実際に認可された事例に基づいて再生計画案を作成してもらえるため、認可される可能性が高まります。

弁護士から適切なアドバイスをもらうことで、返済計画も立てやすくなるでしょう。

債権者への対応・交渉を任せられる

債権者への対応・交渉を任せられます。

個人再生の準備段階では、債権者への連絡や交渉が欠かせません。返済状況の報告や書類の取り寄せなどの煩雑な作業も多く、ご自身で対処するのは精神的にも時間的にも負担がかかるでしょう。

弁護士に依頼すれば、債権者への対応・交渉を任せられるため、スムーズに協議を進めてもらえるでしょう。

債権者の中には強硬な態度を示すところもあります。弁護士が介入することでトラブルも防ぎやすくなるでしょう。

過払金が戻ってくる可能性がある

過払金が戻ってくる可能性があります。

以下の2項目に該当する場合は、過払金が発生している可能性があります。

- 2010年6月17日より以前に借り入れを開始した人

- 借金を完済してから10年以内の人

弁護士に依頼すれば、取引履歴を取り寄せて適正な利息計算を行い、払いすぎた利息を取り戻すサポートをしてもらえます。

過払金が認められれば返済計画に充当できる可能性があるため、発生する過払金の額によっては個人再生をせずに済むかもしれません。

個人再生以外も視野に入れて最善の方法をアドバイスしてもらえる

個人再生以外も視野に入れて最善の方法をアドバイスしてもらえます。

置かれている状況によって、個人再生が向いているケースもあれば、任意整理や自己破産の方が適切なケースもあります。

弁護士に依頼すれば、客観的な立場からあなたの状況に合った債務整理の方法を提案してもらえます。

返済の負担を減らすだけでなく、今後の生活や財産をどう守るかなど、幅広い観点から最適な解決策を見極めてもらえるでしょう。

個人再生を検討する際によくあるお悩みQ&A

個人再生を検討する際によく寄せられる疑問や不安にお答えします。

ぜひ参考にしてください。

家族や職場に知られずにできる?

保証人や連帯保証人がいない借金の場合は、家族や職場に知られる可能性は低いでしょう。ただし、誰でも閲覧可能な官報に掲載されるため、官報を閲覧されれば知られる可能性もあることは念頭に置いておいてください。

職場から借金している場合は、職場に裁判所から通知が送付されるため、隠し通すのは難しいです。

ギャンブルや浪費でも個人再生は利用できる?

ギャンブルや浪費による借金でも、安定した収入が見込めれば個人再生が認可される可能性はあります。

ただし、裁判所からは厳しい目で見られることが多いため、継続的な収入や支出の改善が認められない場合は、棄却される可能性が高いです。

個人再生後はローンを組んだりクレジットカードを作ったりできる?

個人再生手続き中および完了後は、一定期間信用情報に事故情報が登録されるため、ローンを組んだりクレジットカードを作ったりするのは難しいでしょう。

事故情報の登録が削除されればクレジットカードの発行やローンの利用ができる可能性はありますが、収入や職歴なども審査に影響するため、一概には言えません。

なお、事故情報が登録される具体的な期間は金融機関や手続きによって異なりますが、一般的には5年程度が目安です。

信用回復のためには、計画的な利用と返済履歴の積み重ねが大切です。

まとめ

個人再生にはデメリットもあるものの、財産を手放すことなく借金問題を解決できる可能性があります。

個人再生の手続きは簡単ではないため、専門家のサポートを受けることをお勧めします。

債務整理を検討しているなら、ぜひネクスパート法律事務所にご相談ください。

経験豊富な弁護士が、不安なあなたに寄り添い、解決まで伴走いたします。

初回相談は30分無料です。リモートでのご相談にも対応しておりますので、事務所に足を運ぶ時間が取れない方も、お気軽にお問い合わせください。