自己破産したほうがいい人は?メリットやその後の生活を解説

自己破産をすると借金をなくすことができます。

ここまではわかっているものの、デメリットや落とし穴など「そんな都合のいい手続きがあるのだろうか」と不安に思う人が多いのではないのでしょうか。

実際、自己破産には認められるための条件や免除されない借金など、知っておかなければいけないことがたくさんあります。

この記事では自己破産をした方がいい人・しない方がいい人やメリット・デメリット、自己破産をした人の借金額の平均などを解説します。

目次

自己破産した方がいい人とは?

早速、自己破産した方がいい人について説明していきます。

現実的に借金の返済が不可能な人

現実的に借金の返済が不可能な人は自己破産をした方がいいでしょう。

自己破産をした方がいいというより、自己破産をするしかないというのが現実です。

- あまりにも借金が多すぎる

- 収入と月々の支払額がまったく釣り合っていない

- 様々な借金を滞納している(多重債務者)

上記のような状態の人は、時間が経っても借金問題が解決することはありません。時間が経つほど状況が悪化していきます。

遅かれ早かれ自己破産をするしかないのであれば、後回しにせず、早めに自己破産してしまうのがおすすめです。

借金が原因で裁判になりそうな人

借金を長期間滞納していると、最終的に債権者(貸主)から裁判を起こされます。

裁判になると、債務者(借主)は債権者に借金〇円を返済すること、といった判決が下ります。

この判決を無視すると強制執行となり、自宅や車を差し押さえられてしまったり、給料口座を差し押さえられ、毎月の給料から強制的に返済していくことになったりします。

どちらにせよ返済ができず、裁判になり、差し押さえを受けてしまうくらいなら、そうなる前に自己破産をしてしまった方がいいでしょう。

裁判になれば時間も手間もかかりますし、債務者にとってメリットがないからです。

自宅などの財産を所有していない人

自己破産を躊躇する理由(デメリット)として大きいのは、自宅や車などの財産を失うことです。

例えば既婚者でお子様がいる場合、自宅を失うことになれば生活に大きな影響があります。

しかし、こういった手放したくない財産を所有していない人は、自己破産をしても失うものがありません。破産後の生活もほとんど変わらない方が多いでしょう。

自己破産のデメリットをほとんど受けないまま、メリットだけを得られるため、自己破産をした方が確実に得です。

住宅ローンの返済が困難な人

先ほど説明した通り、自己破産をすると自宅を失うことになります。ですが、それは、住宅ローンを払えなかった場合でも同様です。

消費者金融からの借り入れなどは、他の債務整理をすることで減額が可能ですが、住宅ローンとなると話は別です。

住宅ローンには抵当権が設定されています。

抵当権とは、住宅ローンの返済が困難だと判断した際、住宅を売却することで借金を回収できる権利のことです。

- 自己破産をする:自宅を失う代わりに、他の借金の返済も免除される

- 住宅ローンの返済ができなくなる:自宅が売却されてしまう上に、他の借金の返済義務は残る

両者を比較すると、自宅を失うという点は共通しているものの、自己破産の方が得であることがわかります。

住宅ローン以外の借金を減額できれば、それ以外の返済を続けることができるケースはさておき、住宅ローンの返済が困難、かつその他の借金の返済も厳しいような状況では、自己破産をするのがおすすめです。

生活保護を受けている人

現在、生活保護を受けている人、もしくはこれから生活保護を受給する予定の人は、自己破産をした方がいいでしょう。

生活保護費は、健康的で文化的な最低限度の生活を送るためのお金なので、借金の返済分は含まれていません。

よって、生活保護費から借金を返済することはできない、なのに返済義務は残り続けるという状態になります。

借金の有無は、生活保護を受けられるかどうかに直接の関係はありません。

しかし、借金を残したまま生活保護の受給を開始すると、受給終了後に借金の返済を再開しなければならなくなります。

また、生活保護を申請する際「生活保護を受ける前に自己破産をしたらどうか」と福祉担当の方から打診されることもあります。

生活保護を受給をしている人、もしくはこれから受給する人は、法テラスを利用することで、自己破産にかかる費用を肩代わりしてもらえます。

生活保護に関わる人は、法テラスを利用して借金を解消しましょう。

自己破産をしない方がいい人とは?

次に、自己破産をしない方がいい人を紹介します。

家や車を手放したくない人

自己破産をすると、家や車など、価値の高い財産は高確率で失うことになります。

売却、現金化したうえで債権者に配当するためです。

そのため、家や車を手放したくない人は自己破産をしない方がいいでしょう。

他の手続きを使えば返済可能な人

借金問題を解決するための手続きは、自己破産だけではありません。

- 任意整理:裁判所を通さず、債権者と直接交渉して借金を減額する手続き

- 個人再生:裁判所を通して、借金を5~10分の1まで減額できる手続き

任意整理は、自分が減額したい借入先だけを選んで手続きできますし、個人再生も自宅を残したまま借金減額をすることができます(住宅ローン特則)。

借金を減額するだけでも十分返済が可能な人は、あえて自己破産を選択する必要がありません。

他の債務整理も検討しましょう。

家族に知られずに借金を減らしたい人

借金があることを隠したい人、家族に知られずに借金を減らしたい人などは自己破産はしない方がいいでしょう。

- 家や車がなくなることで家族にバレる

- 世帯全体の収支状況の調査の過程で家族にバレる

- クレジットカードなどが解約になることで家族にバレる など

裁判所から家族に対して、自己破産したことを直接通知することはありません。

ですが、上記のような場面で家族に知られてしまう可能性があります。

しかし、自己破産をするのをやめたところで借金問題が解決するわけではありません。

滞納を続ければ自宅に督促の手紙が届きますし、最終的には裁判になってしまいます。

いずれ家族に知られてしまうのであれば、自分から家族に説明をしたうえで、破産手続きを進めた方がいいのではないでしょうか。

資格制限がかかる仕事をしている人

自己破産の手続き中、資格の一部に制限がかかり、その資格を使った仕事ができなくなります。

制限がかかる資格(職業)は士業関係(弁護士や税理士)、銀行関係、不動産関係などに集中していますが、気になる方は下記のリンクから確認してください。

破産手続き中は該当する仕事ができなくなるため、社内で別の仕事をしたり、休職したりするなど、何かしらの手を打たなくてはなりません。

破産手続き完了後は仕事を再開できますが、それでも気になる方は破産しない方がいいでしょう。

自己破産のメリットデメリット

自己破産をした方がいい人、しない方がいい人について改めて整理します。

- 自己破産をした方がいい人:自己破産のデメリットを受けない人、気にならない人(メリットだけを享受できる人)

- 自己破産をしない方がいい人:自己破産のデメリットが気になる人、メリットとデメリットが釣り合わない人

自分が自己破産をした方がいい人なのかは、破産のメリットデメリットを知ることでわかります。

ここでは、自己破産のメリットデメリットを紹介します。

メリット

借金の返済が免除される

自己破産最大のメリットは、借金の返済が免除されることです。

どれだけ高額な借金でも、破産が認められれば0円になります。

生活を建て直し、1から再スタートを切ることができます。

債権者からの取り立てがストップする

自己破産を弁護士に依頼すると、債権者からの取り立ての電話や手紙がストップします。

具体的には、弁護士が破産者の代理人となったことを通知する手紙を債権者に送付します。

それを、受任通知と呼びますが、受任通知には以下の内容が記されています。

- (弁護士が)破産者の代理人になったこと

- 今後のやりとりは本人ではなく私(弁護士)にすること

- 今後、本人に対して取り立て(手紙、電話、訪問など)をしないこと

受任通知を受け取った債権者は、破産者本人に対して取り立てを行ってはいけません。それは貸金業法第21条の9(取り立て行為の規制)に定められています。

破産者本人は以後取り立てを受けることもありませんし、返済をする必要もありません。

全債権者からの取り立てがストップするため、精神的に良いだけでなく、この期間を利用して生活を立て直したり、弁護士費用を積み立てたりすることができます。

給料の差し押さえがストップする

借金の滞納のせいで裁判になるなどして、すでに給料を差し押さえられてしまっている人は、自己破産をすることでそれを止めることができます。

そもそも、差し押さえが行われる理由は、本人から強制的に借金を返済させるためです。

自己破産をすれば借金がすべて無くなるので、差し押さえも当然無くなります。

生活に最低限必要な財産を残すことができる

自己破産をすると、破産手続き開始前に所有していた財産を失うことになりますが、すべての財産がなくなって一文無しになるわけではありません。

破産者が手続き後に普通に生活ができるよう、生活に必要な財産は最低限残すことができます。

- 99万円以下の現金

- 衣服・家具・家電など

- 文房具や実印など、仕事や学習に必要なもの

- その他換金しても20万円以下になるもの など

自己破産の主目的は、破産者の生活を再建させることですので、破産後も普通に生活ができるよう配慮されています。

デメリット

家や車などの財産を失う可能性が高い

自己破産最大のデメリットは、家や車などの高額な財産を失う可能性が高いことです。

高額な財産は換金して債権者に配当しますが、多くの人がこれを気にして自己破産を躊躇します。

車やバイクの場合、査定をすることで金額を評価しますが、20万円以下と判断された(減価償却期間を経過しているなど)場合は、手元に残しておける可能性があります。

また、公共交通機関がほとんど利用できない地域にお住いの場合などの事情がある場合、裁判所が認めれば車を残せる可能性もあります。

保証人が返済を引き継ぐことになる

保証人がついている借金がある場合、破産後は本人に代わって返済をしていくことになります。

保証人に迷惑がかかるのは避けられないでしょう。

保証人に返済能力がない場合、保証人も自己破産することになる可能性があります。

ブラックリストに載る

自己破産後、5~10年の間ブラックリストに載り、クレジットカードの新規作成や借入など、借金に関するアクションが困難になります。

ブラックリストとは、信用情報機関に金融事故の記録が載っている状態のことをいいます。

信用情報機関とは、借金に関する個人情報が集積されている機関と理解しておけば問題はないでしょう。

- 自己破産することでブラックリストになる

- 破産者が借入やクレカの作成を行おうとする

- 貸金業者が信用情報機関にアクセスし、申込者の情報をチェックする

- 金融事故(自己破産)を起こしていることが発覚する

- 借入審査に落ちてしまう

信用情報機関は、あくまで借金に関する個人情報を集積しているだけに過ぎません。

信用情報機関から、金融事故の記録が消えるまでに5~10年かかりますが、審査の結果を決めるのは、申し込みをした貸金業者です。

ですので、ブラックリストの状態で審査に通る可能性は0ではありませんが、期待はしない方がいいでしょう。

官報に個人情報が掲載される

自己破産をした人の個人情報は官報に掲載されます。

官報とは、国が国民に対してお知らせをするための機関紙で、裁判所で行われた手続きも掲載されます。デジタル版もあるため、インターネットからも閲覧可能です。

自己破産をすると氏名や住所などの個人情報が官報に掲載されるため、それをきっかけに破産をしていることが知られてしまう可能性があります。

とはいえ、そこまで心配する必要はありません。

- そもそも官報の存在を知らない人の方が多数である

- 毎日発行されているため情報量が膨大

- 無料で閲覧できるのは直近90日まで など

上記のような理由で、官報をきっかけに自己破産したことを知られてしまう可能性は低いでしょう。

自己破産した人の借金の平均額は?

自己破産した方がいいかを判断する際、借金がいくらあったら自己破産すべきなのか、他の人は借金いくらで自己破産したのかが気になる人は多いでしょう。

ここではデータを元に、自己破産した人の借金の平均額を紹介します。

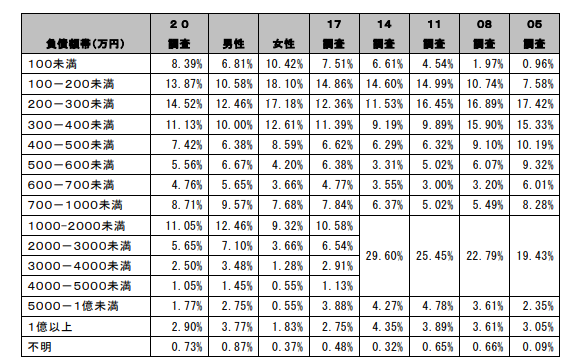

自己破産時の借金平均額は1,449万円

日本弁護士連合会の2020年破産事件及び個人再生事件記録調査によると、破産者が抱えていた借金の平均額は、約1,449万円との結果が出ています。

とはいえ、多くの人が1,449万円前後の借金を抱えていたわけではありません。

一部の高額破産者によって平均額が釣り上がっているため、これはあまり参考にならないといってもいいでしょう。

借金0~400万円で破産した人が約50%

下記の表をご覧ください。

先ほど紹介した日本弁護士会による調査(負債額)になりますが、借金が0(100万円未満)~400万円未満の人が全体の約半数(48%)を占めています。

破産した人の借金平均額は約1,449万円ですが、実際にはそれよりも少ない金額で破産している人が多いです。

借金1,000万円未満で破産した人が約75%

借金1,000万円未満で破産をした人の割合は、全体の約75%となります。

残り約25%の人は借金1,000万円以上で破産をしたことになりますが、全体としてみると、4人のうち3人は借金1,000万円未満で自己破産をしていることになります。

自己破産した後の生活はどうなる?

自己破産のメリットデメリットについてはすでに説明しましたが、破産した人のその後の生活は、実際どのようなものになるのでしょうか?

借金を帳消しにして再スタートを切れる

自己破産をした人は、借金の返済が免除され、新たな生活を始めることができます。

借金の心配をする必要はありませんし、債権者から取り立ての連絡が来ることもありません。

借金をする前の生活に戻れるというイメージを持っていたとしても、決して間違いではないでしょう。

クレカの新規作成や借入が一定期間困難に

自己破産した場合、ブラックリストになってしまうため、クレジットカードを新規作成したり、銀行や消費者金融からお金を借りたりすることが困難になります(5~10年)。

借入ができないのは一見デメリットに思えますが、自己破産した人にとってはメリットともいえます。

お金を借りられない状況になることで、現金をしっかり管理し、やりくりができるようになるからです。

クレジットカードがないと不便な場面もありますが、デビットカードやプリペイドカードなど、自分の所有額の範囲内で利用できるカードで代用も可能です。

仕事や生活への影響も特にない

一部の職業は、破産手続き中に制限がかかってしまいますが、手続き完了後は今まで通り仕事を続けることができます。

自己申告する必要もありませんから、転職活動に影響が及ぶこともありません。

結婚もできますし、将来は年金をもらうこともできます。

ですので、破産後の仕事や生活に関する影響は、ほぼないといってもいいでしょう。

自己破産に関するよくある質問

破産に関するよくある誤解は?

自己破産にまつわるよくある誤解を紹介します。

| 誤解の内容 | 真実 |

| 仕事をクビになる | そもそも会社の人に知られる可能性が低いうえに、自己破産を理由に解雇するのは不当解雇にあたる |

| 選挙で投票できなくなる | 破産と選挙は全く関係がないため、破産後も投票可能 |

| 戸籍や住民票に破産の記録が残る | 戸籍や住民票に破産の有無を記入する欄はない |

| ギャンブルでの借金は自己破産できない | 原則破産できないが、借金の程度や本人の反省などを総合判断したうえで、裁判所が破産を認めることがある |

| 自己破産の事実を勤務先に通知される | 勤務先から借金をしていない限り、通知がいくことはない |

| 引っ越しができなくなる | 破産者といつでも連絡が取れるよう、破産手続き中は引っ越しに制限(裁判所の許可が必要)がかかるが、手続き完了後は自由に引っ越しができる |

自己破産した人の特徴は?

自己破産をした人は、全体としては以下の特徴にあてはまることが多いです。

- 支出に関する考え方が固く、自分を曲げることができない

- 支出の習慣を変えることができない

- 借金に慣れてしまい、楽観的思考に陥っている

- 借入や浪費に関して「次でやめる」と言いながらやめることができない

- 目先の利益や楽しみを優先し、お金を使ってしまう

- 節制ができず、収入に見合わない生活を送ってしまう

生活習慣やお金の使い方に関する考え方の歪みが、最終的に自己破産へとつながっていくようです。

自己破産はメリットしかない?

自己破産にはメリットとデメリットの両方があります。メリットとしては、やはり、借金がなくなることです。

デメリットとしては以下のものが当てはまります。

- 家や車など、価値のある財産を失うことになる

- 保証人に迷惑がかかる

- ブラックリストになり、借入が5~10年間困難になる

- 官報(国が発行する機関紙)に個人情報が載る

こういったデメリットを受けない人、気にならない人にとっては、自己破産はメリットしかないといえるでしょう。

まとめ

自己破産した方がいい人・しない方がいい人、自己破産のメリット・デメリット、自己破産をした人の借金額の平均などを紹介しました。

自己破産した方がいい人は自己破産のデメリットを受けにくい人、気にならない人です。

デメリットを受け入れることで借金がなくなるという大きなメリットを得ることができます。

この記事の重要なポイントをまとめます。

- 自己破産をすると借金の返済が免除され、新たな生活を送ることができる

- 借金の返済が現実的に困難な人は遅かれ早かれ自己破産をすることになる

- 家や車を手放したくない人は自己破産をしない方がいい

- 借金を減らすだけでいい人は自己破産を選択しない方がいい

- 自己破産をするとブラックリストとなり、今後5~10年ほど借入をするのが困難になる

- 自己破産をしてもすべての財産を失うわけではなく、生活に必要な財産は最低限残すことができる

- 自己破産をした人の借金額は0~400万円未満が約半数、0~1,000万円未満の人が75%であり、平均額の1,449万円とはズレがある

- 借金でお悩みの方は、一度弁護士に相談しましょう。借金に対する解決策は自己破産だけではありません。

現在借金にお悩みの方は、一度弁護士に相談してみましょう。

あなたにとってベストな選択肢が何なのか、弁護士に相談することで明らかになります。