ブラックリストとは?信用情報の重要性を徹底解説

クレジットカードの支払いを滞納したり、借金の返済が滞ったりした経験があると「ブラックリストに登録されているのではないか」との不安がよぎることもあるでしょう。

しかし、「そもそもブラックリストって何?」「ブラックリストに登録されるとどうなるの?」などの疑問が生じているのは、あなただけではないはずです。

この記事では、ブラックリストとは何か、詳しく解説します。

ブラックリストに登録される理由や、ブラックリストに登録されると生じ得る影響なども紹介しますので、ぜひご一読ください。

目次

そもそもブラックリストって何?

ブラックリストとは、金融取引において支払い遅延や債務整理などの事故情報が信用情報機関に記録されることです。

実際にブラックリストと呼ばれる特定のリストが存在しているわけではありません。信用情報機関が利用者の事故情報を保有する状態が、通称「ブラックリストに登録される」と呼ばれています。

信用情報機関とブラックリストの仕組み

ブラックリストの背景には、信用情報機関の働きがあります。信用情報機関がどのように信用情報を扱い、金融業界に提供しているのか確認しましょう。

信用情報機関とは

信用情報機関とは、加盟する金融機関から登録されるクレジットやローンに関する信用情報を管理・提供する機関です。

現在、日本には以下の3つの信用情報機関があります。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(JBA)

CICはクレジットカード会社の共同出資により設立された信用情報機関で、主に信販会社やクレジット会社が加盟しています。JICCは主に消費者金融が加盟、JBAは主に金融機関が加盟しています。

いずれの機関も、消費者と金融機関の健全な信用取引を支えることを目的としています。

ブラックリストと呼ばれる状態は、この信用情報機関へ事故情報が登録されることを意味しており、一般的には5〜7年ほどその情報が残るケースが多いです。

事故情報として登録される内容

事故情報として登録される内容は信用情報機関によって異なりますが、以下のような内容が登録されます。

- 本人を識別する情報:氏名、生年月日、住所、電話番号など

- クレジット情報:契約の種類、契約額、契約日など

- クレジットの支払状況に関する情報:残債額、支払履歴、遅滞や保証履行の有無など

- 割賦販売法対象商品の支払状況に関する情報:割賦残債額、遅延の有無など

- 貸金業法対象商品の支払状況に関する情報:貸付日、残高、遅延の有無など

- 取引事実に関する情報:債務整理、保証履行、強制解約、破産申立、債権譲渡など

- 民事・官報に公告された情報:破産手続開始決定、再生開始決定など

上記のほか、各信用情報機関が独自で収集した情報が掲載されることもあります。

信用情報がチェックされる場面

信用情報は、以下のような場面でチェックされます。

- クレジットカードの申込み時・更新時

- ローン(カードローン、住宅ローン、自動車ローンなど)の申込み時

- 携帯端末の分割払い契約の申込み時

その他、賃貸契約などでも確認されることがあります。

ブラックリストに登録される理由

信用情報機関に事故情報が登録される主な理由として、以下の5つが挙げられます。

- 延滞や滞納

- 保証会社による代位弁済

- 債務整理

- クレジットカードの現金化

- 短期間で複数の借り入れを申し込む

以下で、詳しく解説します。

延滞や滞納

遅滞や滞納は事故情報として登録される可能性があります。

特に、以下のケースでは、事故情報として登録される可能性が高いです。

- 支払いを61日以上延滞している

- 3か月連続で滞納している

保証会社による代位弁済

保証会社による代位弁済も事故情報として登録されます。

代位弁済とは、借主が何らかの理由で借金の返済ができなくなった時に、あいだに入っている第三者(保証会社など)が借主に変わって借金を返済することです。

保証会社による代位弁済が行われると、金融機関は事故として処理するため、信用情報機関に登録されます。

債務整理

債務整理も事故情報として登録されます。

債務整理とは、借金の返済が困難になった場合に、法律に基づいて借金を減額したり、免除したりすることで生活を再建する手続きです。

債務整理の方法には、以下の4つの方法があります。

- 任意整理

- 特定調停

- 個人再生

- 自己破産

なお、過払い金請求は債務整理には該当しませんが、残債がある状態で請求すると債務整理として扱われることがあるため、事故情報が登録される可能性があります。

クレジットカードの現金化

クレジットカードの現金化も事故情報として登録される可能性があります。

クレジットカードの現金化とは、キャッシング枠を使わずにショッピング枠などを利用して不正に現金を得る方法で、カード会社が禁止している行為です。そのため、カード会社から不正利用とみなされるおそれがあります。

クレジットカードの現金化が発覚すれば、事故情報として登録される可能性があるだけでなく、カードの強制解約や損害賠償請求されるおそれもあります。

短期間で複数の借り入れを申し込む

短期間で複数の借り入れを申し込む行為も事故情報として登録される可能性があります。

短期間に多くの金融機関へローンやクレジットカードを申し込むと、信用情報機関に申込情報が集中して記録されます。金融機関は複数の申し込みがある利用者を高リスクと判断する傾向があるため、事故情報として登録されるかもしれません。

ブラックリストに登録されるとどうなる?

信用情報機関に事故情報が登録されると、以下のような影響が出る可能性があります。

- クレジットカードやローンの審査に通らない

- 携帯端末の分割払いができない

- 賃貸物件の審査に通りにくくなる

- 保証人になれない

以下で、詳しく解説します。

クレジットカードやローンの審査に通らない

クレジットカードやローン審査に通らない可能性があります。

事故情報が登録されていれば、金融機関が「返済トラブルのリスクが高い」と判断するのも致し方ありません。

金融機関にとって重要な審査ポイントは返済能力の確実性ですから、クレジットカードの新規発行やローンの審査通過は難しいでしょう。

携帯端末の分割払いができない

携帯端末の分割払いができない可能性もあります

携帯電話会社も利用者の信用情報を審査材料として活用しています。そのため、事故情報が登録されている場合、携帯端末の分割払いの審査通過も難しいかもしれません。

賃貸物件の審査に通りにくくなる

賃貸物件の審査に通りにくくなる可能性もあります。

不動産会社や保証会社は、入居希望者の信用力を確認するために信用情報を照会することがあります。事故情報が登録されている場合、家賃の支払い滞納リスクが高いと判断されて、審査に落ちるかもしれません。

保証人になれない

保証人になれない可能性もあります。

ローンや賃貸契約の保証人となるためには、その人の信用情報がチェックされるのが一般的です。事故情報が登録されている場合、保証人としての信用力を欠くと判断される可能性が高いため、保証人になるのは難しいでしょう。

ブラックリストに登録されているか確認する方法

事故情報が登録されているか確認するためには、信用情報機関に対して、信用情報の開示請求を行う必要があります。

信用情報を開示してもらえば、登録内容を細かく確認できるため、誤情報が含まれていないかもチェックできます。必要に応じて、修正や削除の手続きを踏むきっかけにもなるため、定期的な確認が望ましいです。

開示請求の方法は信用情報機関によって異なります。各期間の情報開示方法を紹介しますので、参考にしてください。

株式会社シー・アイ・シー(CIC)の場合

CICは、以下の3つの方法で開示請求できます。

- インターネット

- 郵送

- 窓口

手数料の金額や支払い方法は開示方法により異なりますが、インターネットの場合はクレジットカード決済を利用して手数料を支払う必要があります。CICの公式サイトで詳細を確認できます。

参考:情報開示とは|CIC

株式会社日本信用情報機構(JICC)の場合

JICCは、以下の3つの方法で開示請求できます。

- スマートフォンアプリ

- 郵送

- 窓口

手数料の金額や支払い方法は開示方法により異なります。JICCの公式サイトで詳細を確認できます。

参考:開示を申し込む|JICC

全国銀行個人信用情報センター(JBA)

JBAは、以下の2つの方法で開示請求できます。

- インターネット

- 郵送

手数料の金額や支払い方法は開示方法により異なります。JBAの公式サイトで詳細を確認できます。

参考:本人開示手続き|全国銀行個人信用情報センター

開示請求を行うと、利用状況や返済履歴が詳細に記載された信用情報を確認できますので、誤情報がないかチェックしましょう。

ブラックリストは消せる?

登録された事故情報に誤情報が含まれている場合は、訂正・削除を依頼できます。

誤情報以外の訂正・削除の依頼はできませんが、一定期間が経過すれば自動的に削除されます。

誤情報が含まれている場合は訂正・削除を依頼できる

誤情報が含まれている場合は、訂正・削除を依頼できます。

信用情報を開示した際に明らかな誤情報を発見した場合は、速やかに訂正・削除の手続きを行いましょう。

事故情報を登録している信用情報機関に対して、訂正依頼を提出するのが一般的です。証拠となる支払い記録や契約書などを用意することで、よりスムーズに手続きを進められるでしょう。

一定期間が経過すれば自動的に削除される

事故情報は、一定期間が経過すれば自動的に削除されます。

事故情報が登録される期間は、その内容により異なるものの、おおむね5〜7年程度です。一定期間が経過すると、信用情報機関のデータベースから事故情報が自動的に削除されるため、クレジットカードの新規発行やローンが組めるようになるのが一般的です。

ただし、金融機関独自の社内データとして保持されるケースもあるため、完全な信用回復がすぐに得られるかどうかは状況によって異なります。

ブラックリストから削除されるまでの期間はどのくらい?

事故情報が削除されるまでの期間は、その内容により異なります。

本章では、以下のケース別に削除されるまでの期間を紹介しますので、参考にしてください。

- 延滞・滞納の場合

- 代位弁済の場合

- 債務整理の場合

- 短期間で複数の借り入れを申し込んだ場合

延滞・滞納の場合

延滞や滞納により登録された事故情報は、完済後5年程度で削除されることが多いです。

数日程度の延滞であれば事故情報として登録されないこともありますが、短期間の滞納でも何度も繰り返した場合は、登録されている可能性があります。

代位弁済の場合

代位弁済により登録された事故情報は、代位弁済日から5年程度で削除されます。

もっとも、保証会社からの請求が継続している間は事故情報も継続するのが一般的です。

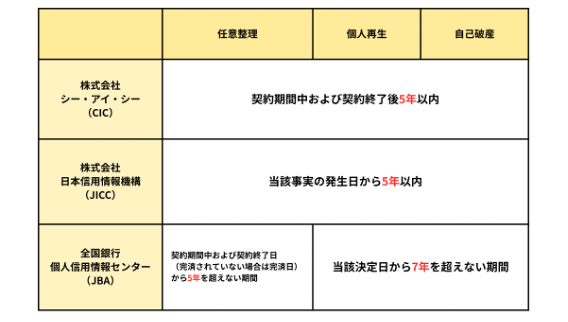

債務整理の場合

債務整理により登録された事故情報は、手続きの種類により異なりますが、5〜7年程度で削除されます。

手続きごとの削除までの期間は、以下のとおりです。

短期間で複数の借り入れを申し込んだ場合

短期間で複数の借り入れを申し込んだ場合は、6か月程度で削除されることが多いです。

この期間は、申し込みブラックと呼ばれています。

審査に落ちたからといって頻繁に申し込みを繰り返すと再び同じ状況に陥るため、前回の申込みから6か月以上空けるのが望ましいです。

ブラックリストに関するよくある質問Q&A

事故情報の登録に関するよくある質問にQ&A形式でお答えます。

奨学金を滞納するとブラックリストに登録される?

奨学金を滞納すると、一般的なローンやクレジットカードの滞納と同様に、事故情報として登録される可能性があります。

返済が難しい場合は、早めに奨学金の貸付先に相談しましょう。

携帯料金の滞納でブラックリストに登録される?

携帯料金を滞納した場合も、事故情報として登録される可能性があります。

特に、分割払いで端末を購入している場合は、割賦販売法対象商品となるため、延滞や滞納が続けば事故情報として登録される可能性が高いです。

ブラックリストに登録されると家族に影響はある?

事故情報が登録されても、原則として家族の信用情報に影響はありません。

もっとも、保証人になれない、住宅ローンが組めないなど、間接的な影響はあるかもしれません。

ブラックリストに登録されても使えるカードはある?

プリペイドカードやデビットカードなどは利用できます。

クレジットカードと同様に全国のブランド加盟店で支払いができる国際ブランド付きのものもあるため、クレジットカードの代替手段として検討してみてください。

ブラックリストから削除されたらすぐに審査は通る?

事故情報が削除されても、すぐにクレジットカードやローンの審査に通るとは限りません。

金融機関独自の社内データとして保持されるケースもあるためです。信用を回復するためには、安定的な収入や返済実績を積み重ねる努力が必要でしょう。

まとめ

支払いを遅滞・滞納したり債務整理をしたりすると、事故情報が信用情報機関に登録されます。

事故情報が登録されるとさまざまなデメリットが生じるのは事実ですが、返済の見通しが立たない場合は、債務整理をした方が良いケースもあります。

債務整理をすべきか判断できないなら、弁護士に相談することをお勧めします。

弁護士に相談すれば、あなたの状況を総合的に考慮して、債務整理すべきかどうか適切なアドバイスをもらえます。

債務整理をして生活を再建したいとお考えなら、ぜひネクスパート法律事務所にご相談ください。

経験豊富な弁護士が、不安なあなたに親身に寄り添い、最善の解決策をご提案いたします。

初回相談は30分無料です。リモートでのご相談にも対応しておりますので、事務所に足を運ぶのが難しい方も、ぜひお気軽にお問い合わせください。