債務整理をするとクレジットカードはどうなる?代替手段も紹介

借金の支払いを滞納している、返済のためにさらに借金をするようになった場合は、生活を立て直すためにも、債務整理を検討することが望ましいでしょう。

しかし、「債務整理をしたらクレジットカードが使えなくなるのではないか」との不安から、手続きを躊躇する人もいらっしゃいます。

この記事では、債務整理をするとクレジットカードはどうなるのか、詳しく解説します。

クレジットカードが気掛かりで債務整理を躊躇しているあなたの不安を解消する手助けとなれば幸いです。

目次

債務整理をするとクレジットカードはどうなる?

手続きの対象としたクレジットカードは強制解約されるため、使えなくなります。

強制解約に伴い、クレジットカードに付帯するETCカードや家族カードも使えなくなりますし、通常、カードに紐づけられたポイントやマイルも失効します。

以下で、詳しく解説します。

強制解約されるため使えなくなる

手続きの対象としたクレジットカードは強制解約されるため、使えなくなります。

個人再生や自己破産では、すべての債権者が手続きの対象となるため、保有しているクレジットカードは、原則として強制的に解約されます。任意整理では、手続きの対象としたクレジットカードが強制的に解約され、利用できなくなります。

任意整理の対象外としたクレジットカードも、長期滞納や信用情報機関への事故情報の登録により、強制解約を含め、利用が制限される場合もあります。

信用情報機関とは、加盟する金融会社から登録されるクレジットやローンに関する信用情報を管理・提供する機関です。

日本には、業態ごとに設立された以下の3つの信用情報機関があります。

- 株式会社シー・アイ・シー(CIC):主にクレジット・信販会社が加盟

- 株式会社日本信用情報機構(JICC):主に消費者金融が加盟

- 全国銀行個人信用情報センター(JBA):主に金融機関が加盟

信用情報機関に事故情報が登録されれば、その情報を参照したクレジットカード会社は「この人は経済的信用が低い」と判断する可能性が高いです。そのため、新たなクレジットカードの作成が難しくなるだけでなく、(任意整理の対象外とした)既存のカードの更新に影響を及ぼすこともあります。

債務整理の対象にしたクレジットカードは強制解約されて使えなくなるため、家賃や水道・光熱費等をクレジットカード払いにしている場合は、支払い方法を変更しましょう。

ETCカードや家族カードも使えなくなる

クレジットカードに付帯するETCカードや家族カードも使えなくなります。

クレジットカード会社に債務整理の手続きを開始する旨の通知をした後、カードの利用停止までにタイムラグが発生することもありますが、債務整理を決断した段階で利用は控えましょう。

家族カードが発行されている場合は、家族にも周知する必要があるでしょう。

ポイントやマイルは原則失効する

ポイントやマイルは、原則として失効します。

ポイントやマイルが貯まっている場合は、債務整理の手続きを開始する前に使うことをお勧めします。

債務整理をするとクレジットカードで購入した商品はどうなる?

代金を払い終えていない商品は、回収される可能性があります。

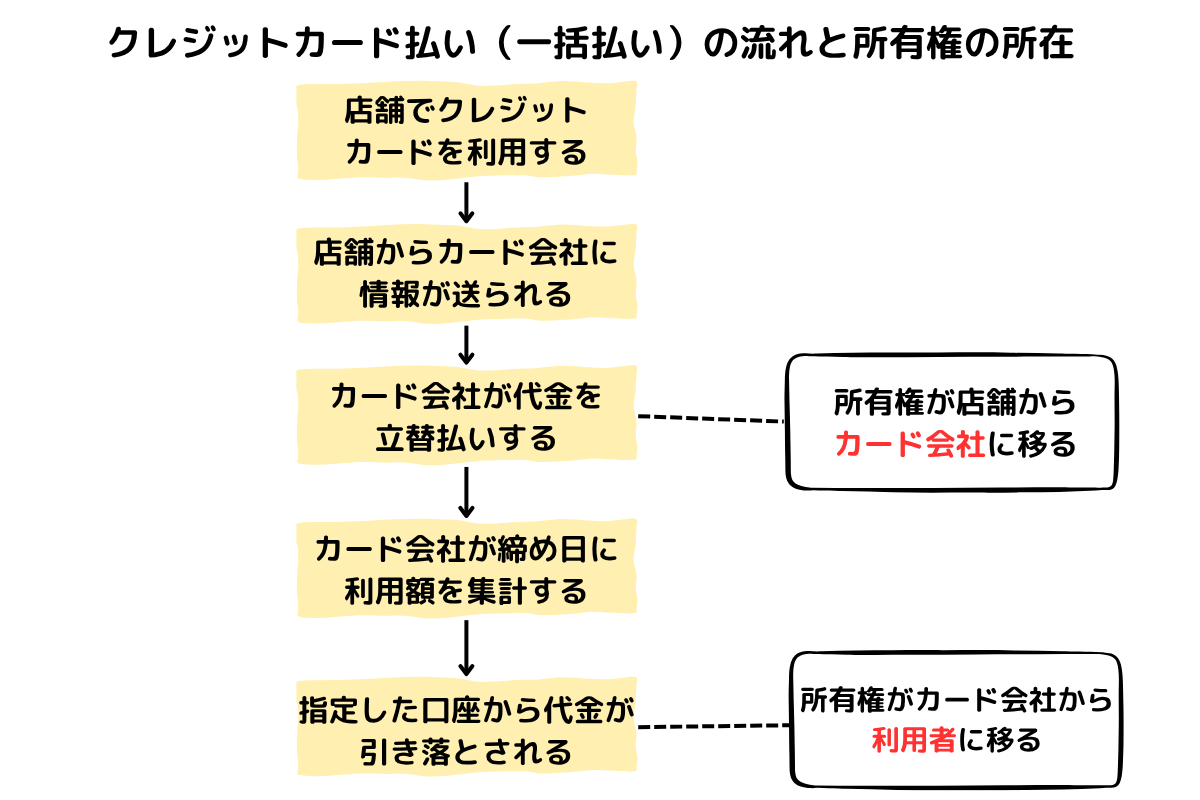

クレジットカードで購入した商品の所有権は、代金を払い終えるまではクレジットカード会社にあるためです。

クレジットカードで支払いをすると、クレジットカード会社が利用者に代わって代金を支払うため、商品の所有権は商品を販売する店舗からクレジットカード会社に移ります。

クレジットカード会社は、決められた締め日に1か月分の利用額を集計し、利用者に金額を通知します。支払日になると利用者が指定した金融機関の口座から代金が引き落とされますので、その時点で商品の所有権がクレジットカード会社から利用者に移ります(分割払いやリボ払いの場合は、商品代金の支払いが完了するまで、所有権はクレジットカードに留保されます)。

支払日に口座から代金が引き落とせなかった場合、商品の所有権はクレジットカード会社にあるため、商品を回収される可能性があります。

| 【補足】

代金を払い終えていない商品の返却を求められたものの、現金化したために返却できない場合は、説明を求められることもあります。 商品を回収できない場合、クレジットカード会社は得られるはずの商品の売却益を得られないためです。 クレジットカードで購入した商品の換価価値が高い場合、現金化したことがバレれば、任意整理に応じてもらえなかったり、厳しい条件をつけられたりするかもしれません。 自己破産する場合も、免責不許可事由に該当する可能性があります。 そもそも、クレジットカードのショッピング枠を利用して購入した商品を現金化する行為は、クレジットカード会社が定める規約に違反する行為です。 クレジットカードで購入した商品を現金化することはやめましょう。 |

使っていないクレジットカードは債務整理の対象から外せる?

任意整理をする場合は、使っていないクレジットカードを手続きの対象から外せます。

任意整理は、債権者であるクレジットカード会社と個別に交渉するため、どの債権者と交渉するかは自分で決められます。

ただし、更新や与信確認等、クレジットカード会社が信用情報を確認するタイミングで任意整理をしたことを把握すると、限度額を引き下げられたり、利用を停止されたりすることがあります。

債務整理をするともうクレジットカードは作れない?

信用情報機関に登録された事故情報が削除されれば、新たにクレジットカードが作れる可能性があります。

登録された事故情報は、一定期間が経過すれば自動的に削除されるためです。

ただし、新たにクレジットカードを申し込む際は、短期間に複数のクレジットカード会社に新規発行を申請することは避けましょう。

申込情報も信用情報機関に登録されます。そのため、多重申し込みをすると「お金に困っているのではないか」と判断され、審査に悪影響を及ぼすおそれがあります。

信用情報機関に事故情報が登録される期間については、次章で詳しく解説します。

債務整理の完済後どのくらいでクレジットカードが作れるようになる?

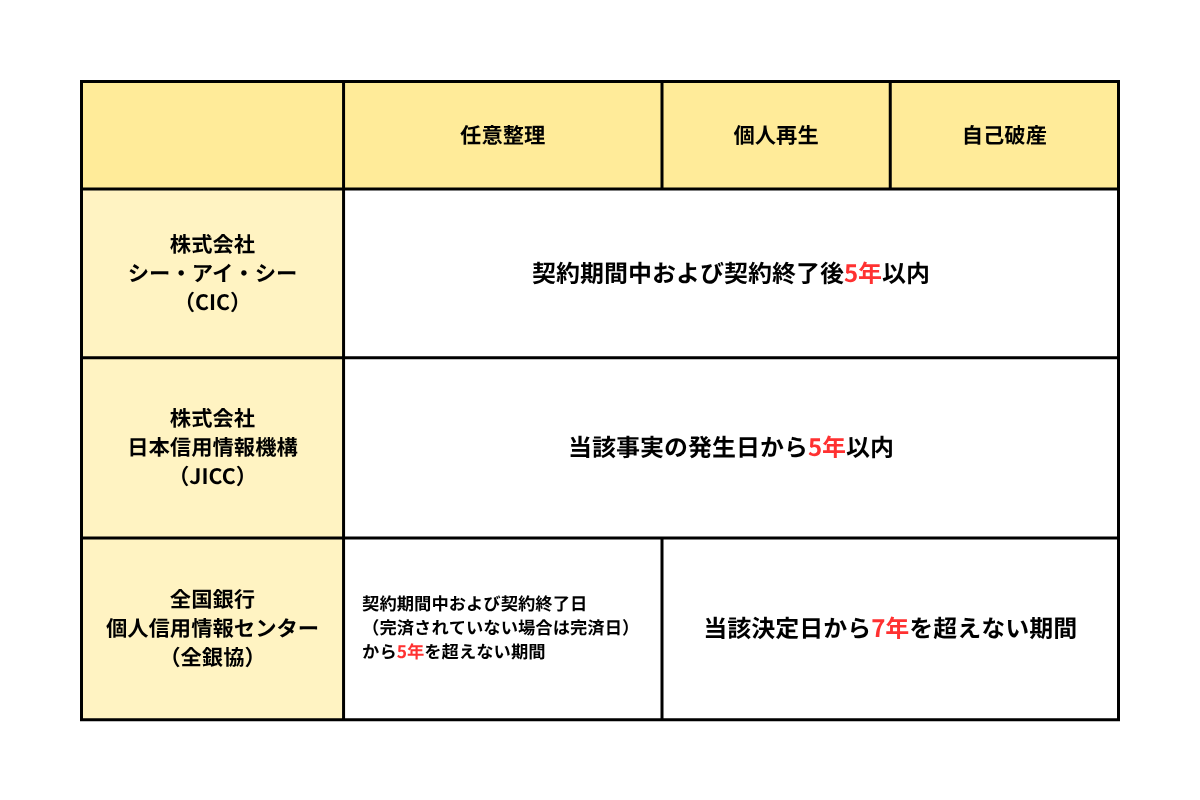

事故情報が削除されるまでの期間は、債務整理の方法や信用情報機関により異なります。

各信用情報機関が公表している債務整理による事故情報の登録期間は、以下のとおりです。

もっとも、事故情報が登録される起算日を正確に把握するのは難しいです。

完済後に新たにクレジットカードの申し込む際は、事前にご自身の信用情報を調査することをお勧めします。

クレジットカードが使えないのは不便!対応策はある?

クレジットカードの代替手段として、以下の4つが挙げられます。

- プリペイドカードを利用する

- デビッドカードを利用する

- ETCパーソナルカードを利用する

- 親族に家族カードの発行をお願いする

以下で、詳しく紹介します。

プリペイドカードを利用する

プリペイドカードを利用する方法があります。

プリペイドカードとは、事前にチャージした範囲内で商品やサービスを購入できるカードで、審査なしで発行できます。

プリペイドカードはチャージした金額のみが利用範囲となるため、使いすぎを防止しやすいでしょう。

クレジットカードと同様に全国のブランド加盟店で支払いができる国際ブランド付きプリペイドカードもあるため、幅広く利用できます。

デビットカードを利用する

デビットカードを利用する方法もあります。

デビッドカードとは、カードでの支払いと同時に金融機関口座から利用額が引き落とされるカードです。

口座から現金を引き出したり、チャージしたりする必要がなく、利便性に優れています。

国際ブランド付きデビットカードを利用すれば、クレジットカードと同様に全国のブランド加盟店で支払いができるほか、インターネットショッピングでも決済できます。

ETCパーソナルカードを利用する

クレジットカードに付帯するETCカードが使えないことに不便を感じるなら、ETCパーソナルカードを利用する方法もあります。

ETCパーソナルカードとは、有料道路の支払いに限定されたカードで、クレジットカード契約をしなくてもETCを利用できます。

ETCパーソナルカードで利用した通行料金は、指定した金融機関口座から1か月単位で引き落とされます。

なお、利用には年会費のほか、あらかじめ保証金(デポジット)を預託する必要があります。

親族に家族カードの発行をお願いする

親族に家族カードの発行をお願いするのもひとつの方法です。

家族カードを発行する際に信用情報を参照されるのは、クレジットカードの契約者だけです。そのため、利用者であるあなたに事故情報が登録されていても、家族カードであれば決済できます。

どうしてもクレジットカードが必要であれば、親族に家族カードの発行を検討してもらえないかお願いしてみても良いかもしれません。

まとめ

債務整理をすると、クレジットカードは強制解約されるため、使えなくなります。

しかし、クレジットカードが使えなくなることを理由に債務整理をしないのは賢明ではありません。このまま借金を抱え続けると、利息等の負担は増え続けます。クレジットカードの支払いをするために、新たな借金をせざるを得ない状況にもなりかねません。

借金問題を解決して新たなスタートを切りたいなら、ぜひネクスパート法律事務所にご相談ください。

経験豊富な弁護士があなたの状況を総合的に考慮して、最も適している債務整理の方法をアドバイスいたします。

初回相談は30分無料です。ぜひお気軽にお問い合わせください。