自己破産も債務整理も、一度は耳にした経験があるでしょう。

どちらも借金問題を解決する手段ですが、具体的な違いを知っている方は少ないかもしれません。

この記事では、以下の事項を説明します。

- 自己破産と債務整理の違い

- 借金問題を解決する方法の全体像と種類

借金問題に関してご自身にピッタリの解決方法を見つけていただければ幸いです。

自己破産と債務整理の違いは?

自己破産と債務整理は、どちらも借金問題を解決する方法です。

ここでは、自己破産と債務整理の違いやその特徴について解説します。

自己破産とは

自己破産は、裁判所に申立てをする手続きで、債務整理のひとつです。

裁判所に認められると、借金の返済義務が免除されます。

債務整理とは

債務整理は、法律に基づいて借金問題を解決する手続きの総称です。

債務整理には主に3つの手続きがあります。

- 自己破産

- 任意整理

- 個人再生

任意整理、個人再生についても説明します。

任意整理

任意整理は、裁判所を通さない手続きです。

お金を借りた金融機関等債権者と直接交渉をして、無理なく借金を返済できるようにします。具体的には、将来利息のカットや、返済期限を延長し月々の返済額を減らせるよう交渉します。

個人再生

個人再生は、裁判所に申立てをする手続きです。

借金の総額を概ね5分の1に減額し、減額後の金額を原則3年間で分割して返済する再生計画案を作成します。

裁判所の認可を得られれば、再生計画のとおり返済します。

自己破産・任意整理・個人再生の特徴

| 自己破産 | 任意整理 | 個人再生 | |

|---|---|---|---|

| 裁判所の関与 | 裁判所に申立て | 裁判所は通さない | 裁判所に申立て |

| 手続き対象となる借金 | すべての借金が対象 (一部だけ債務整理は不可) | 債務整理する借金を選べる | すべての借金が対象 (一部だけ債務整理は不可) |

| 減額できる借金額 | 借金全額の支払い免除 | 利息や元金の減額 | 借金の総額を1/5~1/10程度まで減額 |

| 借金の返済方法 | 返済不要 | 減額後の借金を一括または分割で返済 | 減額後の借金を3年~5年かけて返済 |

| 家の処分 | 処分する必要あり | 処分する必要なし | 処分する必要なし (住宅ローン特則を利用した場合) |

| 保険の解約 | 解約返戻金が高額な場合は解約する必要あり | 解約する必要なし | 解約返戻金が高額な場合は返済すべき金額が上がる可能性あり |

| 車の処分 | 価値が高額な場合は処分する必要あり | 処分する必要なし | 残ローンがある場合は処分する必要あり |

| 保証人への影響 | 保証人に請求が行く | 影響なし | 保証人に借金請求が行く |

| 職業・資格の制限 | 一部の職業・資格は制限あり | 制限なし | 制限なし |

自己破産とほかの債務整理のメリットは?

ここでは、自己破産とほかの債務整理のメリットについて解説します。

自己破産とほかの債務整理共通のメリット

債権者からの取り立てがストップする

自己破産やほかの債務整理の依頼を受けた弁護士は、最短当日に債権者に対して受任通知を送付します。

受任通知を受領した貸金業者等は、以後債務者本人への取り立てができなくなります。

郵便や電話での督促がなくなれば、精神的ストレスが軽減するでしょう。

自己破産のメリット

自己破産のメリットは以下のとおりです。

借金の返済義務が免除される

自己破産の申立てが裁判所に認められ、免責許可が出れば、借金の返済義務がなくなります(非免責債権は除く)。

借金から解放されると、精神的にも家計にも余裕ができ、生活を一から立て直せるでしょう。

生活に必要な財産は手元に残せる

自己破産しても、所有している財産すべてを没収されるわけではありません。

原則、次の財産は手元に残せます。

- 99万円以下の現金

- 価値が20万円以下の財産

- 生活に必要な家具・家電

名古屋地方裁判所の運用では、特段の事情がない限り、手元に残せる財産は合計99万円が上限です。

任意整理のメリット

任意整理のメリットは以下のとおりです。

任意整理の対象とする借金を選べる

任意整理の場合は、整理する借金の対象を選べます。

例えば、親族や知人からの借入れを、対象から外すことも可能です。

周りに借金のことを知られたくない場合や保証人がついていて迷惑をかけなくない場合は、保証人がついている借金を整理の対象から外しましょう。

財産を処分しなくてよい

任意整理する場合、財産を処分する必要がありません。

例えば、車のローンがあっても、ほかの借金を任意整理して車のローンは払い続けることも可能です。お手元に財産を残したまま、手続きができます。

手続きが早く、手間がかからない

任意整理は裁判所を通さない手続きです。

裁判所に提出する書類準備がない分、ほかの債務整理に比べて、手間と時間がかかりません。

個人再生のメリット

個人再生のメリットは以下のとおりです。

借金の元金が大幅に減る

個人再生は、借金の元金を5分の1~10分の1程度に減額できます。

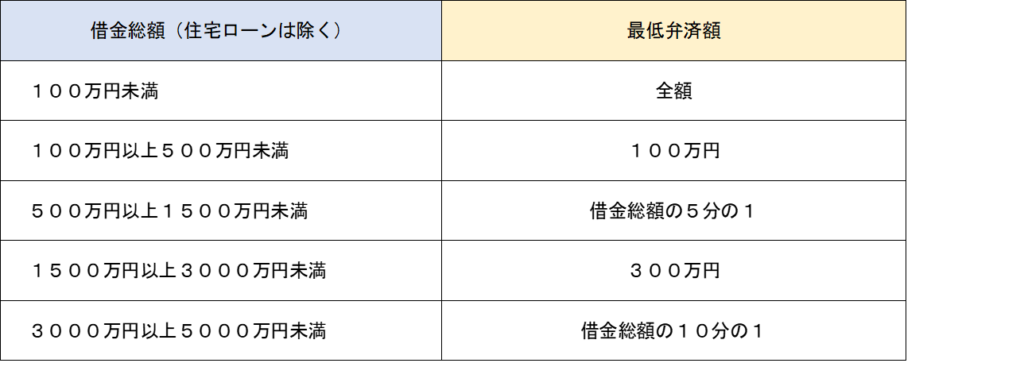

個人再生の場合、返済すべき借金の額は以下のとおり定められてます。

例えば、1,000万円の借金がある方が小規模個人再生をする場合は、弁済額が200万円に減額されます。ただし、保有する財産の価値が高い場合は、弁済額が高くなる可能性があります。

財産を処分しなくてよい

個人再生では、原則、財産を処分する必要がありません。

マイホームがある場合、個人再生の住宅資金特別条項(住宅ローン特則)を利用すれば、ローンの返済を続けることで、マイホームを手放さなくてよくなります。

ギャンブルや浪費などの借金も減額できる

自己破産は、借金をした理由がギャンブルや浪費の場合、裁判所に免責が認められない可能性があります。

しかし、個人再生は、借金の理由により手続きが不利になることはありません。

職業・資格に制限がない

自己破産の場合、手続中は資格制限のある一部の職業に就けません。

しかし、個人再生は職業等の制限がないので、資格制限のある職業の方でも手続きできます。

自己破産とほかの債務整理のデメリットは?

ここでは、自己破産とほかの債務整理のデメリットについて解説します。

自己破産とほかの債務整理共通のデメリット

一定期間お金を借りられない

自己破産やほかの債務整理をすると、信用情報機関に5~10年程度事故情報のデータが残ります。いわゆるブラックリストに載ると言われる状態です。

事故情報が残っている間は、クレジットカードやローンが利用できません。

債務整理の手続きをしなくても、借金の滞納が続けば事故情報は登録されます。滞納が続いている場合には、早く生活を立て直すためにも債務整理を検討した方がよいでしょう。

自己破産のデメリット

自己破産のデメリットは以下のとおりです。

一定以上の価値がある財産は没収される

高価な財産は処分する必要があります。処分が必要となる主な財産は次のとおりです。

- 不動産

- 車

- 99万円を超える現金

- 価値が20万円以上の財産

ただし、生活に必要な最低限の財産は手元に残せるので、ご安心ください。

職業・資格に制限がある

自己破産の手続中は、一部の職業に就けなくなります。

主な職業は次のとおりです。

- 士業(弁護士、司法書士、税理士など)

- 旅行業務取扱管理者

- 警備員

- 公証人

- 生命保険外交員 など

ただし、制限を受けるのは手続中のみで、手続終了後は制限解除されます。

任意整理のデメリット

任意整理のデメリットは以下のとおりです。

返済が必要

任意整理は、返済義務が免除されません。

将来利息のカットなど、債権者と合意した内容に返済負担は軽減されますが、元本までカットされることはありません。返済が必須のため、安定した収入など、返済に回す金銭の確保が必要です。

個人再生のデメリット

個人再生のデメリットは以下のとおりです。

返済が必要

個人再生は、自己破産のように借金が全額免除されません。

減額された借金を3年から5年かけて返済する必要があります。

安定的・継続的に返済に回す金銭を確保する必要があります。

手続きに時間がかかる

個人再生は手続きが複雑で、手間がかかります。

申立てから裁判所に認可をもらうまで、最低でも6か月程度はかかります。

自己破産とほかの債務整理どちらを選ぶべき?

どの債務整理が自分に向いているのか判断するのは難しいでしょう。

ここでは、各債務整理について、その手続きに向いている人を解説します。

自己破産が向いてる人

自己破産が向いてる人は以下のとおりです。

財産がない人

自己破産をすると、原則、財産は処分されます。

生活に必要な必要最低限の財産は手元に残せますが、基準として20万円以上の価値がある財産は処分する必要があります。

どうしても手放したくない高価な財産がある人は、自己破産以外の手続きができるか検討してみましょう。

安定した収入がない人

自己破産以外の債務整理では、借金の返済義務は免除されません。

毎月借金返済にあてるお金を確保できない場合は、自己破産した方がよいでしょう。

任意整理が向いてる人

任意整理が向いてる人は以下のとおりです。

財産がある人

任意整理は財産の処分が必要ない手続きです。

手放したくない財産がある場合は任意整理を検討しましょう。

安定した収入がある人

任意整理は、債権者と合意をしたあと、合意の内容で毎月返済をします。

減額後の借金を毎月一定額返済できるだけの収入がある方は、任意整理が向いています。

家族や職場に知られたくない人

任意整理は、裁判所が関与しない手続きのため、ほかの債務整理に比べて比較的簡易的です。

手続きが早く終わるため、周りに知られるリスクが低いでしょう。

また、次の理由からも周囲の人に知られにくいです。

- 官報に掲載されない

- 職場や知人からの借入がある場合、その借入を任意整理の対象から外せる

個人再生が向いてる人

個人再生が向いてる人は以下のとおりです。

マイホームがある人

住宅ローンが残っているけど、マイホームは手放したくない人は個人再生を検討するとよいでしょう。

個人再生では、住宅資金特別条項(住宅ローン特則)を利用した手続きができます。

住宅資金特別条項を利用すると住宅ローンはそのまま払い続け、それ以外の借金を減額して返済することになります。

安定した収入がある人

個人再生は、裁判所に認められた再生計画案に従い、毎月返済をする必要があります。

安定した収入があることが必須条件です。

ほかの債務整理から自己破産に変更できる?

例えば、任意整理や個人再生をしているけど、給料が減って、毎月の支払いが厳しくなることもあるでしょう。

ここでは、状況が変わったことで、現在の債務整理方法を自己破産に変更できるか解説します。

任意整理から自己破産に変更する

任意整理から自己破産への変更は可能です。

ただし、自己破産するには支払不能の状態(返済できないことが明らかな状態)でなければできません。

任意整理で借金額が減ったことで、支払不能の状態だと認められない可能性もあります。

個人再生から自己破産に変更する

個人再生から自己破産に変更することも可能ですが、次の2点に注意しましょう。

- 個人再生で住宅ローン特則を利用していた場合、自己破産するとマイホームを手放す必要があります。

- 個人再生の給与所得者等再生で手続きをした場合は、認可決定が確定した日から7年以内に自己破産を申請すると、裁判所に免責を認めてもらえない可能性があります。

過去に自己破産していても債務整理できる?

自己破産をした後に、再び借金をしてしまった方もいるでしょう。

ここでは、自己破産したことある人が、別の債務整理に変更できるか解説します。

自己破産した人は任意整理できる?

過去に自己破産した人が任意整理をすることは可能です。

ただし、任意整理はあくまでも債権者との合意で成り立つため、債権者が任意整理に応じてくれなければ手続きができません。

自己破産した人が個人再生できる?

過去に自己破産した人が個人再生することも可能です。

ただし、小規模個人再生では、返済計画案について債権者の書面決議を経て裁判所に認めてもらう必要があります。そのため、通常の手続きよりも厳しくなる可能性があります。

自己破産した人がもう一度自己破産できる?

過去に自己破産した人が、もう一度自己破産することも可能です。

ただし、1回目の自己破産よりも免責許可を得る条件が厳しくなります。具体的には次の条件をクリアしなければなりません。

- 前回の自己破産より7年以上経過している

- 前回の自己破産とは借入の原因が異なる

- 2回目の自己破産の原因にやむを得ない事情がある

- 免責許可を出す必要性がある

借金の原因によっては、7年以内でも認められる可能性があるので、2回目の自己破産を検討している場合は弁護士に相談するとよいでしょう。

自己破産・債務整理を弁護士に依頼した方がよい理由

借金問題を解決する方法として、どの手続きがご自身に一番適しているのか判断するのは難しいです。

保有財産や職業、借金を抱えた理由など、様々な要件が関係します。

弁護士はそれぞれの手続き・法律を熟知していますので、一番適した解決方法を提案できます。

そのほか、債務整理を弁護士に依頼した方がよい理由は次のとおりです。

- 取り立てがストップする

- 債権者の対応を自分でしなくてよい

- 事務手続き等すべて任せられる

取り立てがストップする

弁護士は、債務整理の依頼を受けると、債権者宛に最短即日で受任通知を発送します。金融機関や消費者金融等は、受任通知受領後債務者に直接取り立てができません。

債権者の対応を自分でしなくてよい

受任通知発送後も、債権者の社内でのタイムラグ等で債務者本人に連絡が入ってしまうことがまれにあります。その場合も、弁護士が対応するので自分で対応する必要はありません。

知人などの個人債権者も、受任通知発送後は弁護士が窓口になるため、対応を弁護士に任せられます。

事務手続き等すべて任せられる

弁護士は、債務者本人の代理人として手続きできます。金額や代理権の範囲に制限はありません。申立書作成・裁判所への申立て・債権者との交渉などのすべてを弁護士に任せられます。

まとめ

借金問題を解決する手続きについて、説明しました。

弁護士に相談すれば、弁護士がそれぞれの手続きのメリット・デメリットを説明し、おひとりおひとりに一番適した手続きを提案します。

借金問題に悩んでいる方は、少しでも早く生活を立て直すために、弁護士にご相談ください。